La BCE riduce il Quantitative Easing e i mercati prendono la notizia in modo ottimista, un segnale positivo per l’Europa?

La riunione di fine ottobre della Banca Centrale Europea era molto attesa dagli operatori di mercato. Non tanto sul fronte dei tassi di interesse, dal momento che non erano attese modifiche, ma soprattutto per capire l’evoluzione del programma di Quantitative Easing. Mario Draghi ha annunciato una riduzione del ritmo negli acquisti dei titoli obbligazionari. La BCE ha iniziato a tracciare, così, una linea di normalizzazione della politica monetaria europea, ma resta comunque aperta e vigile a ogni possibile scenario. L’aspetto rilevante più discusso della riunione è stato quello di non dare ancora una data di fine al programma degli acquisti.

Quali sono stati i punti salienti della riunione? Ecco riportati in brevi punti le decisioni salienti della BCE:

- il programma di acquisto dei bond continuerà per altri 9 mesi. A partire da gennaio 2018, fino a settembre 2018, la quantità di obbligazioni comprate (sia corporate che governative), si ridurrà da 60 a 30 miliardi di euro mensili;

- il programma di acquisto dei bond, è ancora senza una scadenza ufficiale. Tale decisione però, non è stata presa in modo unanime, alcuni membri hanno spinto per una data di termine. Draghi ha ribadito la scarsa probabilità che il programma di acquisti terminerà in modo brusco;

- la scelta di riduzione degli acquisti è subordinata alle previsioni di outlook economico dei prossimi mesi. Qualora si presenti uno scenario meno favorevole o qualora le condizioni finanziarie siano ancora deboli si è pronti a valutare l’opzione di aumentare nuovamente il QE sia in termini di quantità di obbligazioni acquistate che di durata;

- Draghi non ha evidenziato alcun segnale di cambiamento sulla composizione del QE, l’acquisto di bond anche sul settore privato, continuerà con un ammontare rilevante.

Quali potrebbero essere gli effetti derivanti dalla riduzione degli acquisti obbligazionari? La riduzione degli acquisti obbligazionari di un attore importante come la BCE dovrà essere compensata dagli acquisti di altri investitori; qualora non fosse così, si creerà (lasciando invariata l’offerta) un vuoto di domanda e si assisterà molto probabilmente ad un ribasso dei prezzi e quindi a un aumento dei tassi d’interesse. Tuttavia, al momento questo rischio sembra essere sotto controllo; nonostante il taglio di QE la BCE è in grado di soddisfare “da sola” circa il 40% delle emissioni di titoli obbligazionari della zona euro nei prossimi dodici mesi.

Quando potrebbe terminare definitivamente il QE? Considerando l’attuale velocità e la disponibilità di obbligazioni presenti sul mercato, secondo alcuni analisti, il QE potrebbe finire entro la prima metà del 2019. L’intervallo di tempo potrebbe cambiare, prolungandosi fino a fine 2019, in base al ruolo e al peso che avranno le obbligazioni corporate nella composizione dell’intero QE. In ogni caso, la maggioranza degli analisti non si aspettano alcun aumento dei tassi d’interesse per tutto il 2018.

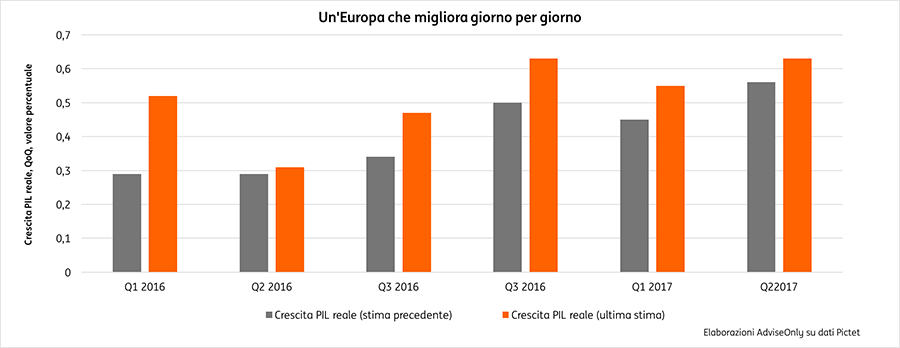

Questa manovra è un segnale positivo per la zona euro? Considerando che l’inflazione core in Europa non stia dando i risultati fin ora attesi, la riduzione di politica monetaria potrebbe essere interpretata, a prima occhiata, come un controsenso. Allo stesso tempo potrebbe essere anche un buon segnale, la decisione della BCE è in parte il risultato di un certo ottimismo tra i membri del Consiglio alimentato dalle costanti revisioni al rialzo delle stime di crescita.

In linea con le altre banche centrali, la BCE è pronta a ridurre gli stimoli monetari man mano che i dati economici si confermano in linea con i target di crescita e inflazione della banca centrale. La stagione delle politiche monetarie ultra-espansive sta definitivamente volgendo al termine.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.