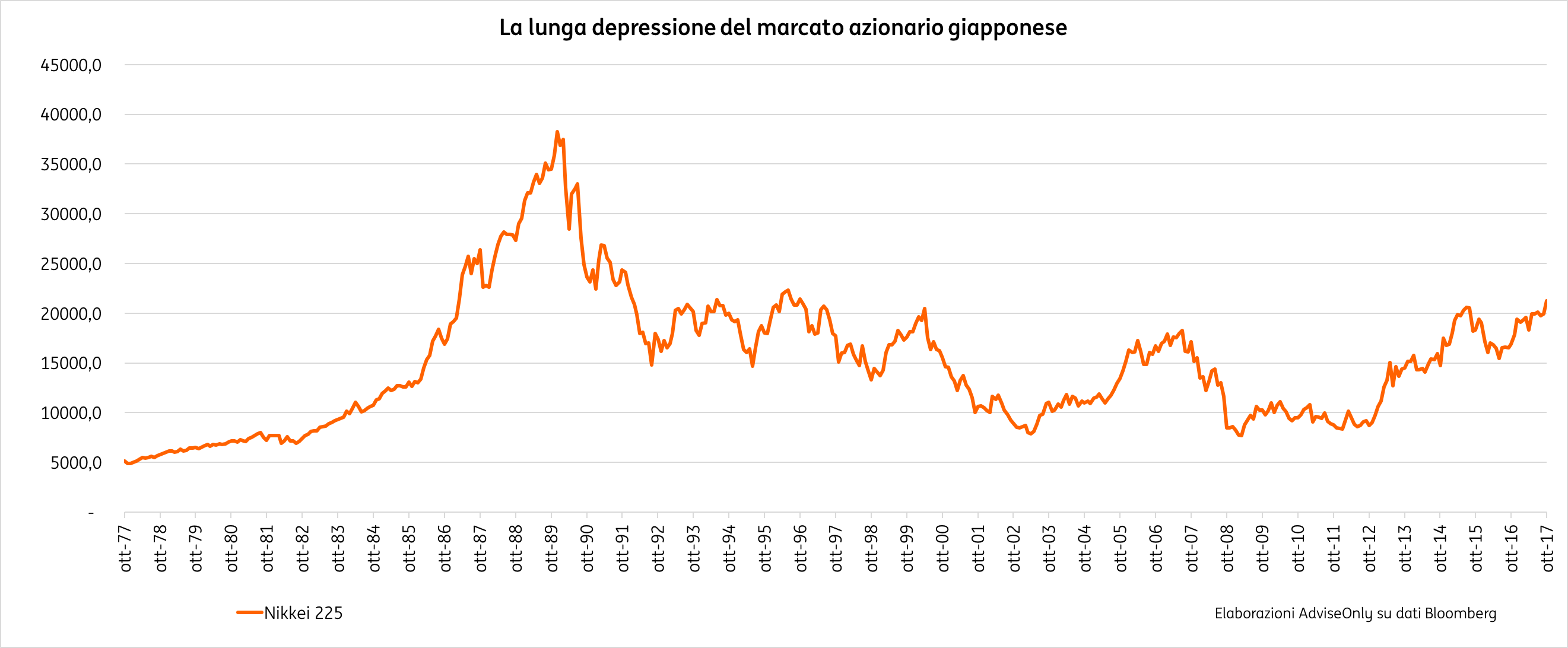

Il Giappone torna alle urne, ma i mercati non si scompongono, anzi l’indice Nikkei 225 sale ai massimi dal 1996. Una fotografia del Sol Levante

Il mercato azionario Giapponese è stato a lungo trascurato sulla scia del 1989 che diede il via al cosiddetto “decennio perduto”, periodo in cui il Giappone venne colpito da una gravissima recessione. Lo scoppio della bolla immobiliare mise in ginocchio le banche, l’eccesso di debito privato costrinse le imprese a tirare la cinghia e la combinazione di questi due fattori spinse l’economia verso il baratro. In quegli anni i principali indici azionari crollarono del 50%, per poi galleggiare fino alla crisi delle Dot.com senza più riprendersi completamente fino ai nostri giorni. Dopo un lungo periodo di convalescenza, la Borsa sembra essersi definitamente risvegliata e proprio in questi giorni l’indice Nikkei 225 è salito ai massimi dal 1996.

Fuoco di paglia o cambio di realtà? La performance dell’azionario degli ultimi anni non può che essere letta in relazione all’ascesa politica del Premier Shinzo Abe. Dal 2012 in poi, momento in cui Abe prese le redini del paese, la politica economica venne completamente rivoluzionata dal cosiddetto Abenomics, lanciato nell’aprile 2013. L’Abenomics era una politica economica caratterizzata da tre elementi chiave:

- Una politica monetaria espansiva. La banca Centrale ha avviato un’ingente piano di acquisto di titoli finanziari (QE) per poi cambiare strategia e focalizzarsi sulla curva dei tassi d’interesse. Le imprese e i cittadini possono contare su delle condizioni finanziarie davvero vantaggiose.

- Una politica fiscale coraggiosa. Il Governo ha stimolato la crescita con investimenti pubblici senza tuttavia ricorre immediatamente a un aumento della tassazione in perfetto stile keynesiano.

- E riforme strutturali. Attuazione di un piano di riforme per incentivare l’investimento privato, aumentare la concorrenza e alzare il tasso di popolazione attiva.

Dopo quasi cinque anni, i successi dell’Abenomics sono ampiamente dibattuti. Se da un lato il Pil è tornato a crescere, l’inflazione rimane ampiamente sotto il livello target delle Banca Centrale (Bank of Japan). Fino ad ora, grazie alle azioni della BoJ le imprese giapponesi hanno potuto godere di un debole yen, che ha dato vigore all’esportazioni e migliorato i margini di profitto. La fiducia degli imprenditori è ai massimi storici, ma la crescita dei salari è ancora troppo debole e per questo motivo non riesce a tenere il passo con l’inflazione core. Questo penalizza il potere d’acquisto e i consumi ne possono risentire. Tuttavia, al momento i mercati non sembrano particolarmente preoccupati. Infatti, stando agli analisti di Nikko Asset Management, i mercati possono fare affidamento su tre punti di forza:

- In relativo le valutazioni del mercato giapponese sono a interessanti e inoltre i margini di profitto sono in miglioramento e superiori alla media storica;

- Grazie alle riforme strutturali dell’Abenomics, le aziende giapponesi stanno internazionalizzando la produzione e aprendo i propri consigli di amministrazione a investitori esteri, con benefici sull’efficienza aziendale;

- Nei prossimi mesi, grazie all’ingente dose di cassa i prezzi azionari dovrebbero essere sorretti da un nuovo ciclo di operazioni di Fusione e Acquisizione.

Il Giappone si trova ad affrontare un passaggio politico complicato. Per ragioni di opportunità politica, il Premier Abe ha deciso di indire le elezioni anticipate un anno prima della fine della legislatura per il 22 ottobre. Shinzo Abe è riuscito a vincere le elezioni e ne è uscito rafforzato; secondo gli ultimi calcoli il partito liberal-democratico dovrebbe ottenere la maggioranza dei due terzi in Parlamento (313 seggi su 465). Nonostante i molteplici scetticismi l’Abenomics rimarrà fortemente in auge ancora a lungo.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.