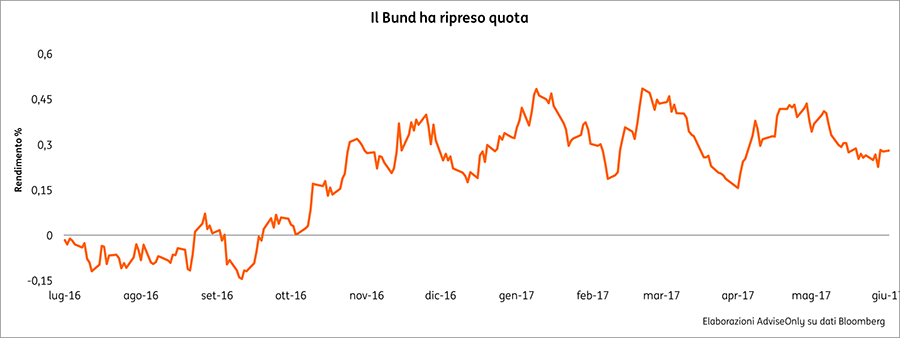

A lungo il rendimento del titolo obbligazionario tedesco ha viaggiato in territorio negativo. Negli ultimi mesi il rendimento ha ripreso quota tornando su valori che non vedeva da quasi due anni. Ecco perché

La fine dell’era dei tassi negativi sembra oramai arrivata. Solamente un anno fa quasi il 50% dei titoli di Stato in circolazione nell’Eurozona offriva rendimenti negativi; una conseguenza dell’effetto “distorto” del Quantitative Easing operato dalla BCE di Mario Draghi che, acquistando massicciamente titoli obbligazionari, spingeva al ribasso i rendimenti.

Oggi le carte in tavola sembrano cambiate. Come dichiarato dallo stesso Draghi, la macchina economica dell’Eurozona ha ripreso il cammino e, dopo tre anni dall’inizio delle operazioni accomodanti della BCE, le indiscrezioni sulla fine del Quantitative Easing sono sempre più incalzanti. È infatti proprio in questo contesto che si annovera la repentina risalita del rendimento offerto dal titolo di Stato decennale tedesco, il celebre Bund, che ha abbandonato quota “sotto zero” dal settembre dello scorso anno e ora offre lo 0,58%, ai massimi dagli ultimi 18 mesi. Una risalita ben evidenziata dal grafico sottostante e conseguenza diretta di una significativa operazione di vendita di Bund sul mercato, come noto dalla relazione inversa tra prezzo e rendimento: quando quest’ultimo aumenta, il prezzo diminuisce riflesso di una minore domanda (e quindi un minore “interesse”) da parte degli operatori finanziari. Cosa ha determinato questo movimento, questo minore interesse?

Cosa ha spinto al rialzo il Bund? Come accennato in precedenza, tra le forze principali che hanno contribuito a spingere al rialzo il rendimento del Bund, ma anche quello degli altri principali titoli obbligazionari, troviamo la BCE. Le recenti dichiarazioni di Draghi parlano chiaro: l’Eurozona è in ripresa e la “politica monetaria non è per sempre”. Anche le minute, i verbali, dell’ultima riunione dell’istituto di Francoforte descrivono un Board della banca centrale lentamente sempre più propenso ad “aggiustare” la portata del Quantitative Easing, riducendone la quantità di acquisti mensili, dagli attuali 60 miliardi di euro, ai prossimi 40 miliardi. Il principale cruccio continua a restare un’inflazione ancora anemica; oggi quella core si trova all’1,1% ed è quindi ben lontana dal target della BCE vicino al 2%. Proprio per questo motivo il mercato si attende comunque un’estensione delle QE oltre al dicembre 2017, naturale scadenza ad oggi, seppur ad una “potenza” minore. Questo scenario ha inevitabilmente spinto al rialzo i rendimenti dei titoli di Stato dei Paesi dell’Eurozona, soprattutto quello dei Paesi “core”, visti dal mercato come porti sicuri in cui investire nei momenti di maggiore stress finanziario degli scorsi anni. Oggi, con condizioni economiche migliori e una BCE pronta a rivedere la portata delle proprie azioni, la caccia al bond “rifugio” sembra proprio essere finita. Il grande interrogativo per i prossimi mesi sarà capire se la ripresa in corso riuscirà a proseguire il cammino anche senza l’importante supporto della politica accomodante della BCE.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.