Il mese di settembre è stato all’insegna degli acquisti nelle principali piazze finanziarie mondiali. La FED annuncia ufficialmente l’avvio delle operazioni di riduzione del proprio bilancio anche se l’inflazione resta sempre un punto interrogativo

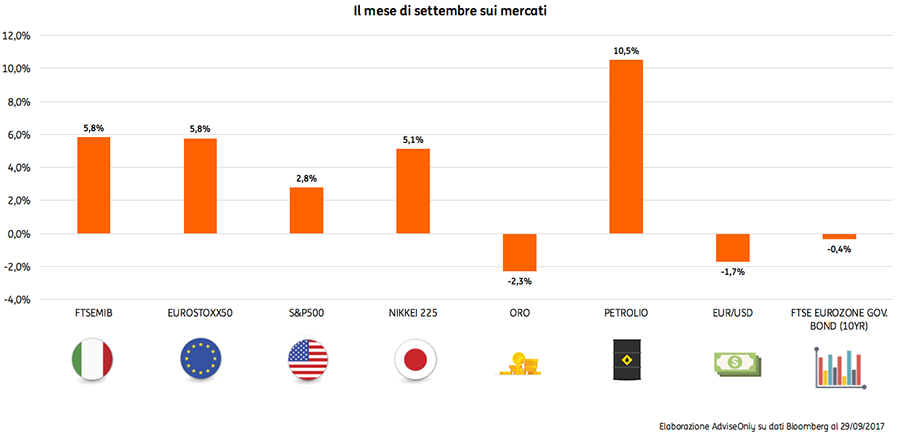

Il punto del mercato. Se durante il mese di agosto anche i mercati sembravano rimasti “chiusi per ferie”, il mese di settembre si contraddistingue per un deciso risveglio dei principali mercati finanziari. Dopo che si sono affievoliti i timori di una possibile escalation nucleare tra Corea del Nord e Stati Uniti, i mercati azionari hanno ripreso vigore: il nostro indice di Piazza Affari chiude il mese in rialzo del 5,8%, mentre su base annua la crescita è ancora più significativa, pari al 18,4%. Questo risultato proietta l’indice di Borsa Italiana al primo posto – in termini di performance da inizio anno – tra gli indici dei Paesi Sviluppati. L’indice del nostro Paese riflette anche il positivo momento economico per l’Italia. Nelle ultime settimane infatti, sia il Centro Studi di Confindustria che l’OCSE hanno rivisto al rialzo dello 0,2% le stime di crescita del nostro Paese per l’anno in corso, rispettivamente ora attese all’1,5% e all’1,4%. Nota dolente rimane il mercato del lavoro, dove l’occupazione giovanile si conferma il tallone d’Achille del nostro Paese: nella fascia d’età 25-29 anni è infatti ferma al 53,7%, contro il 65% medio dell’Eurozona. Lasciati alle spalle i timori nord-coreani di inizio mese, l’oro chiude il mese in calo, dopo le prese di beneficio verso il “bene rifugio per eccellenza” del precedente mese. L’indiscusso dominatore del mercato di settembre è invece il petrolio che tornando intorno ai 55 dollari al barile, chiude settembre in rialzo di circa il 10%. L’eccesso di offerta che ha tanto preoccupato nei mesi scorsi l’Opec sembra ridursi: l’Agenzia Internazionale per l’Energia segnala infatti una maggiore domanda di oro nero da parte di Stati Uniti ed Europa, insieme ad una contestuale diminuzione delle scorte. Sul fronte valutario, i timori estivi di Draghi relativi ad un eccessivo apprezzamento dell’euro contro il dollaro Usa sembrano essere ridimensionati. La nostra moneta unica si è indebolita dell’1,7% contro il dollaro Usa, tornando a quota 1,17 dollari americani per un euro. Il mercato obbligazionario gode di una relativa stabilità; lo spread tra il rendimento del nostro titolo di Stato a dieci anni (il BTP) e il corrispettivo tedesco (il Bund) è rimasto pressoché invariato sui 165 punti lungo tutto il mese di settembre.

Quattro volte Merkel. Con le elezioni in Germania si esaurisce la lista degli appuntamenti elettorali europei del 2017. Come era ampiamente atteso dal mercato, Angela Merkel è stata confermata Cancelliere per la quarta volta, divenendo così il terzo Premier più longevo di sempre del Paese. La vittoria tuttavia non convince pienamente: infatti il CDU, il partito della Merkel, ha perso una importante fetta di seggi in Parlamento. Questo indebolimento comporta la necessità per la Merkel di dover costruire una nuova coalizione in modo da raggiungere una maggioranza in Parlamento fondamentale per poter governare. L’alleanza che più verosimilmente si verrà a formare sarà composta dai Liberali e dai Verdi, partiti reciprocamente lontani e con visioni contrastanti rispetto alla CDU sul ruolo della Germania in Europa e nel Mondo. Questo scenario di incertezza politica ha contribuito ad indebolire l’euro, alimentando nuovi dubbi sul ruolo politico (e sulla “forza”) della Germania all’interno dell’Eurozona.

Stati Uniti in fermento con la riforma fiscale di Trump e il Quantitative Tightening della FED. Settembre ha portato tante novità anche dagli Stati Uniti. La FED ha ufficializzato che dal mese di ottobre prenderanno il via le operazioni di riduzioni del bilancio dell’istituto – il cosiddetto Quantitative Tightening – che a seguito degli acquisti del Quantitativa Easing è cresciuto del 400%, raggiungendo quota 4,5 mila miliardi di dollari Usa. La “normalizzazione” della politica monetaria perseguita dalla FED deve essere graduale, come dichiarato dalla Presidente Janet Yellen, in modo da assicurare una crescita bilanciata per il Paese. Per quanto riguarda le decisioni sui tassi, il terzo rialzo dell’anno è atteso per la riunione di dicembre. Oltre alla FED, anche il Presidente Trump è tornato protagonista con la tanto attesa riforma fiscale. Durante un comizio tenutosi in Indiana, il Presidente ha confermato la volontà di ridurre l’imposizione fiscale per i privati e per le imprese (per quest’ultime dovrebbe ridursi dall’attuale 35% al 20%), tuttavia non sono state specificate le coperture finanziarie utili a sostenere un piano che dovrebbe costare 2,2 mila miliardi di dollari Usa per i prossimi 10 anni. Ora la palla passa al Congresso che dovrà votare la riforma entro le prossime settimane.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.