Il metallo prezioso è tra gli strumenti in grado di “difendere” un portafoglio durante le fasi di crisi sui mercati. Ecco perché

L’oro, metallo prezioso e conosciuto da tutti, viene definito solitamente come un bene rifugio, ovvero in grado di reggere e sopportare gli scossoni più forti del mercato. I beni rifugio per eccellenza sono lo yen (la valuta giapponese), il titolo di Stato decennale USA, il titolo di Stato decennale tedesco ed infine l’oro.

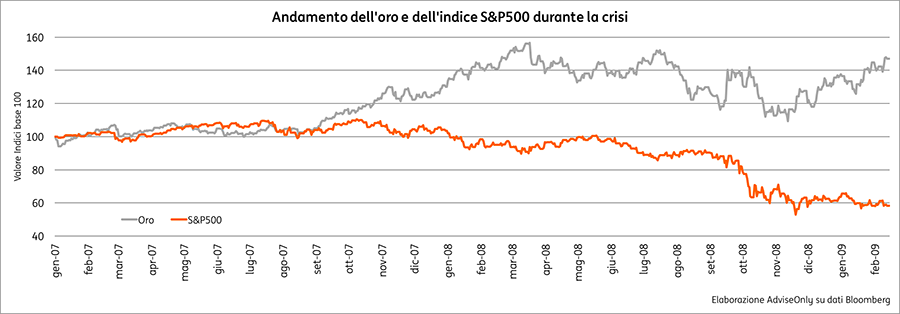

I benefici del bene rifugio Se torniamo indietro nel tempo di qualche anno, la crisi che ha colpito gli Stati Uniti tra il 2007 e il 2008, derivata dallo scoppio della bolla del mercato immobiliare (quella che viene anche chiamata crisi dei mutui subprime) ha causato non poche perdite sulle piazze finanziarie, con effetti globali. Tra tutte le asset class colpite, quelle che vengono considerate “bene rifugio” sono riuscite a reggere l’onda d’urto del crollo e a difendere così gli investimenti di coloro che ne detenevano delle quote. Il grafico sottostante evidenzia proprio come l’oro, durante la crisi subprime, sia stato in grado di rispondere al crollo del principale indice americano, l’S&P500: un andamento (nelle fasi più acute) opposto che evidenzia i possibili effetti difensivi (e quindi benefici) di questo bene rifugio. Ma siamo proprio certi di queste potenzialità?

Primo passo: la correlazione tra oro e azioni Un primo passo per verificare l’effettiva capacità difensiva e diversificante dell’oro consiste nell’analisi della correlazione esistente tra il metallo prezioso e l’S&P500, indice azionario americano. Ma cos’è la correlazione? La correlazione misura semplicemente l’intensità delle relazioni tra due variabili e tale intensità viene sinterizzata da quello che viene chiamato ‘coefficiente di correlazione’, un numero che che può assumere valori compresi tra -1,0 e +1,0. Quando il coefficiente di correlazione è negativo le variabili in esame si muovono in direzione opposte, invece quando il coefficiente è positivo le variabili si muovono nella stessa direzione. Nel nostro caso il coefficiente di correlazione esistente tra l’oro e l’azionario globale è leggermente negativo, pari a circa -0.2. Tuttavia questo valore non può permetterci di capire a fondo le potenzialità difensive dell’oro.

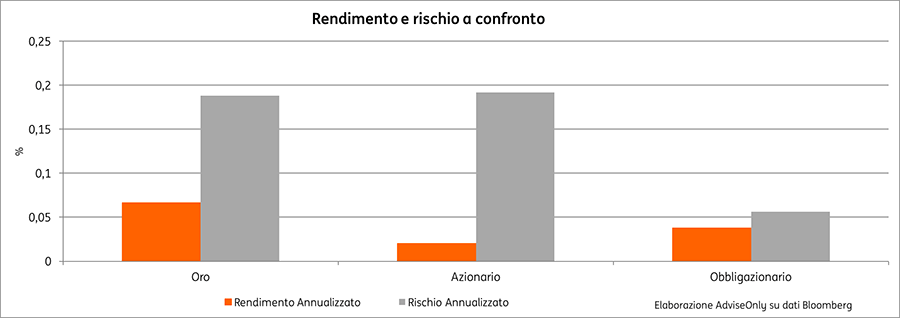

Secondo Passo: l’Analisi congiunta tra oro, azioni e obbligazioni È quindi necessario un secondo step che lo individuiamo attraverso un’analisi congiunta tra l’andamento dell’oro e quello di un indice azionario (MSCI World) e un obbligazionario globale (JP Morgan Global Bond Aggregate). Il quadro che ci si presenta è il seguente.

Risulta evidente notare come la volatilità dell’oro, indicatrice della rischiosità del metallo prezioso, è leggermente inferiore rispetto a quella dell’azionario globale ma decisamente superiore al grado di rischio insito nell’indice obbligazionario: una prima avvisaglia di come il ruolo difensivo dell’oro sia discutibile. Quindi, se da un lato è emerso che l’oro risponde positivamente durante le crisi, dall’altro abbiamo notato come la sua rischiosità nel lungo termine è tutt’altro che bassa, individuando così un asset class complessivamente poco “difensiva”.

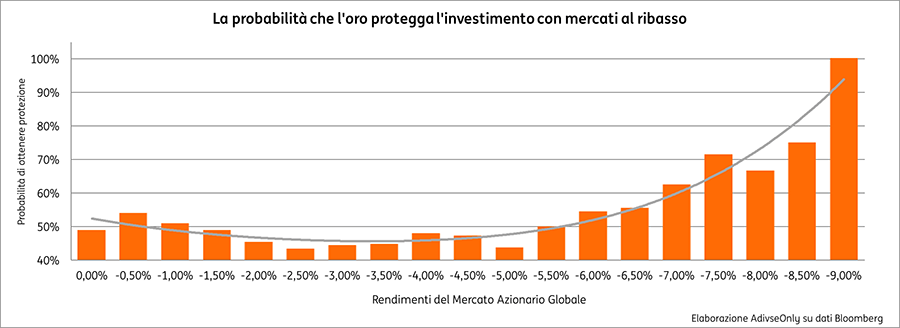

Terzo passo: l’oro in situazione di stress Col fine di provare fino a che punto l’oro mantiene le sue caratteristiche difensive è stato allora necessario approfondire l’analisi, cercando di capire come si è comportato il metallo prezioso nei momenti di maggiore stress del mercato (rappresentato da un indice azionario globale, con dati settimanali). I risultati li troviamo nel seguente grafico.

Prendendo in considerazione l’andamento settimanale storico (dal febbraio 2007 al 2017) dell’oro e dell’indice azionario globale, l’indice MSCI World, leggiamo insieme il grafico: si nota come, per rendimenti settimanali leggermente negativi (tra lo 0% e il -2%) dell’indice azionario globale, la probabilità di protezione dell’oro è di circa il 40%. Tuttavia, man mano che i rendimenti peggiorano (spostandoci verso destra), la probabilità di protezione aumenta fino ad una copertura totale (100%) nel caso in cui la performance registrata dal mercato sia maggiore (o uguale) al -9%. Quindi, tanto peggiori sono i movimenti del mercato, tanto maggiore è la capacità difensiva del metallo prezioso. Da questo si riscontra come le capacità dell’oro sono concretamente riscontrabili soprattutto nei momenti di maggiore tensione, mentre nei casi più “normali” questo effetto viene meno. Per concludere è importante quindi sottolineare come l’oro si dimostri una buona “assicurazione” contro le fasi acute di crisi del mercato, capacità che invece viene meno man mano che la situazione si normalizza.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.