Ecco gli indici e gli strumenti che aiutano a capire quando si addensano rischi sui mercati azionari, obbligazionari e dei derivati

I mercati sintetizzano l’opinione di milioni di persone: assorbono le informazioni e riflettono le loro opinioni modificando continuamente i prezzi degli attivi finanziari. Perciò si può dire che i mercati “parlano” attraverso i prezzi, e proprio dai prezzi si può desumere e interpretare cosa “pensano” i mercati (e dunque gli investitori). Ecco perché gli eventi politici, economici e finanziari sono letti anche tramite l’andamento dei mercati. Ogni categoria di mercato ha i propri indici di “nervosismo”: vediamo quelli più noti per ogni singola categoria.

Mercati azionari Quando si vuole monitorare il nervosismo dei mercati azionari, gli indici di riferimento sono il VIX, il VDAX e il VSTOXX. Il primo indice si riferisce al mercato azionario americano, mentre gli ultimi due sono legati al contesto europeo; tutti e tre misurano, a seconda del Paese e dell’indice di riferimento, la volatilità, metrica standard associata al rischio in quanto ha a che fare con la dispersione dei rendimenti. Normalmente ad alti livelli di volatilità è associata una condizione “market stressed”, e viceversa. Va anche detto che VIX, VDAX e VSTOXX non sono in grado di catturare sempre il vero rischio di mercato, ecco perché molte volte sono valutati insieme ad altri strumenti più complessi, che fungono da “controprova”.

Mercato dei derivati Il mercato più sensibile al “nervosismo” è solitamente quello dei derivati. Qui la volatilità è maggiore perché il mercato si basa molto sui rumors, e di conseguenza tende ad anticipare gli eventi, a volte esagerando. Vi sono tanti strumenti da analizzare, anche se per lo più sono abbastanza complicati e richiederebbero una conoscenza di strumenti complessi. Tra gli strumenti spesso citati in caso di aumento del rischio di un Paese o di un’azienda c’è il CDS (Credit Default Swap). Semplificando al massimo possiamo dire che i CDS sono paragonabili a un’assicurazione che come evento principale non ha il furto di una macchina o i danni sulla propria abitazione, bensì il default di un’entità (per esempio uno Stato o una società). Quando le quotazioni dei CDS aumentano vuol dire che sta crescendo il numero di persone che cercano protezione rispetto all’evento default. Un esempio da libri di scuola potrebbe essere l’andamento del valore dei CDS nel periodo in cui si temeva che la Grecia, sull’orlo del fallimento totale, potesse uscire dall’euro. Il valore dei CDS a quei tempi è passato dall’8% a circa il 250%.

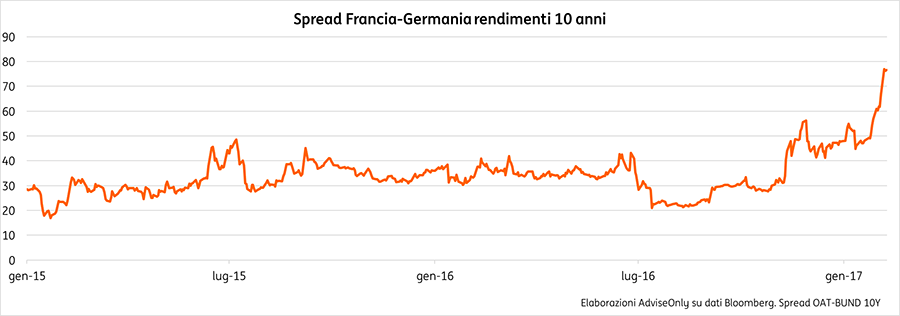

Mercati obbligazionari Per tastare il polso dei mercati obbligazionari di un certo Paese di solito l’indicatore più usato è il famigerato spread. Esso mette a confronto i rendimenti obbligazionari di due Paesi. Normalmente lo spread viene parametrizzato con un benchmark, ossia un mercato di riferimento considerato teoricamente “privo di rischio”; ecco perché il rendimento a 10 anni del nostro BTP viene paragonato al rendimento a 10 anni del titolo di Stato tedesco (BUND), considerato “sicuro”. L’aumento dei rendimenti di un Paese può essere legato al rischio del Paese stesso o alla semplice percezione di rischio. Un esempio di pochi giorni fa è l’effetto delle dichiarazioni della candidata alle presidenziali francesi Marine Le Pen, che ha proposto un referendum per uscire dall’Europa in caso di vittoria del suo Front National. Ecco cosa è successo al rendimento del titolo di Stato francese a 10 anni (OAT) rispetto all’omologo tedesco (BUND). Si può notare che a ridosso delle nuove dichiarazioni c’è stata una netta “impennata” del rischio.

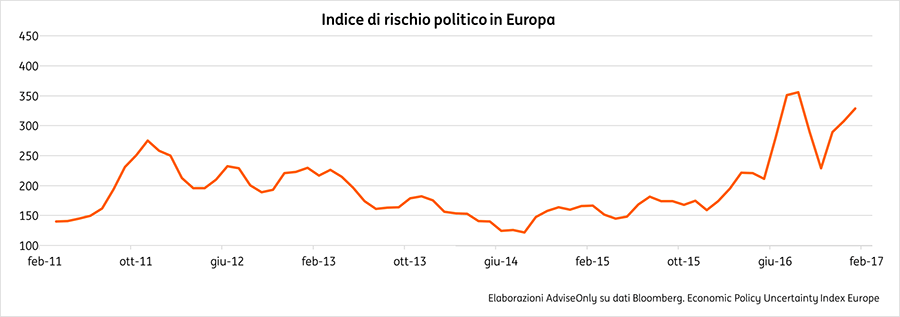

Non è un caso che i mercati reagiscano così ai rischi derivanti dalla politica, come nel caso francese. Questo perché in passato con gli eventi Brexit e la vittoria alle elezioni USA di Trump, entrambi di matrice populista, sono stati ampiamente sottovalutati dal mercato. La faccenda diventa più interessante se consideriamo lo scenario 2017: per i mercati il nuovo anno resta abbastanza un’incognita principalmente per la molteplicità degli eventi politici in agenda: negoziati per la Brexit, elezioni in Olanda, Francia, Germania e forse Italia. Il primo appuntamento spetta proprio alla Francia, che probabilmente, a seconda del risultato, deciderà le sorti dell’intera Europa. Basti pensare che per il rischio politico c’è un indice ad hoc che misura il rischio politico dell’intera Europa, l’Economic Policy Uncertainty Index Europa:

Dopo aver raggiunto il picco lo scorso anno con la crisi politica spagnola, l’indice si sta avvicinando pericolosamente ai massimi raggiunti un anno fa, segno che il mercato sta percependo questo nervosismo.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.