A volte non basta aumentare il numero di strumenti in portafoglio per ridurre il rischio, ma è necessario analizzare la correlazione tra le varie attività finanziarie. Scopriamo insieme cosa significa

Diversificare è la parola chiave per costruire un solido portafoglio d’investimento: ripartire il capitale investito su diverse tipologie di attività finanziarie, obbligazioni, ETF invece che concentrarlo solo su una (o due) di esse. La diversificazione permette, se operata con criterio, di ridurre l’esposizione al rischio del portafoglio e contemporaneamente di non intaccarne le possibili performance. Cosa bisogna fare per ottenere questo risultato?

Analizzare la correlazione tra gli strumenti. Per rendere concretamente efficace la diversificazione, e quindi ridurre il rischio complessivo del portafoglio, è necessario analizzare adeguatamente la correlazione esistente tra gli strumenti presenti: il “coefficiente di correlazione”, infatti, è un indicatore utile a valutare l’intensità con cui due o più variabili (in questo caso strumenti finanziari) si muovono reciprocamente. Il suo valore, che può variare tra -1 e +1, può fornire importanti informazioni. Dati due titoli finanziari, A e B, e considerato il coefficiente di correlazione:

- quando è positivo, i due strumenti si “muovono insieme”, nella stessa direzione (il titolo A e B crescono o scendono insieme);

- quando è negativo i due strumenti si muovono in “direzioni opposte” (il titolo A scende e B sale, o viceversa);

- infine, quando il coefficiente è intorno allo zero, siamo di fronte a due titoli che si muovono in modo slegato tra di loro.

Entrando più nel dettaglio, è inoltre importante ricordare da cosa “matematicamente” deriva il coefficiente di correlazione: questo è calcolato partendo dai rendimenti degli strumenti oggetto di analisi e, quindi, come (ovviamente) questi cambiano quotidianamente riflettendo le dinamiche del mercato.

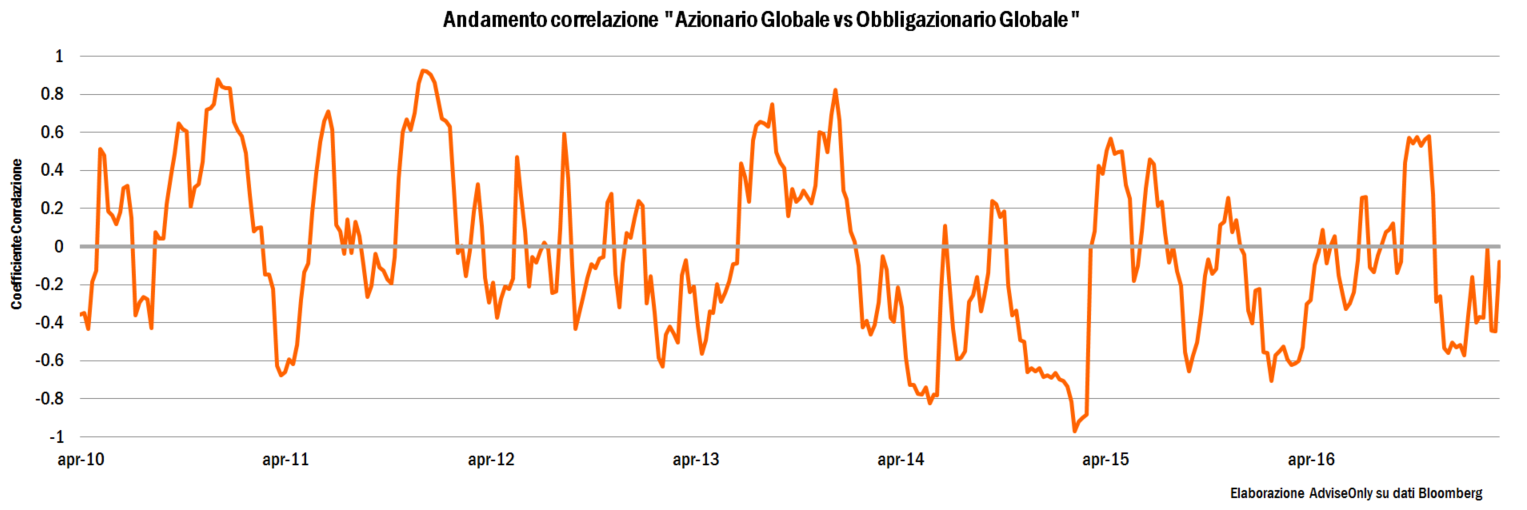

La correlazione è dinamica e cambia nel tempo. Questa variabilità va a riflettersi direttamente sull’efficacia della diversificazione e sul suo “potere protettivo”. Come si evince dal grafico sottostante (che confronta l’andamento della correlazione tra un indice azionario globale e un indice obbligazionario tra il 2010 e il 2016 – dati settimanali, fonte Bloomberg), quando il mercato è caratterizzato da forti momenti di tensione (come durante la crisi del debito sovrano tra il 2011 e il 2012) la correlazione ha raggiunto livelli molto alti, andando così a penalizzare la “forza difensiva” della diversificazione: in questo contesto, sia azioni che obbligazioni hanno risentito, in maniera più o meno simile, delle difficoltà del mercato. Al contrario, in periodi più stabili (come durante il 2014), la correlazione risulta in territorio negativo, andando così a rendere efficiente l’effetto della diversificazione tra le due asset class analizzate.

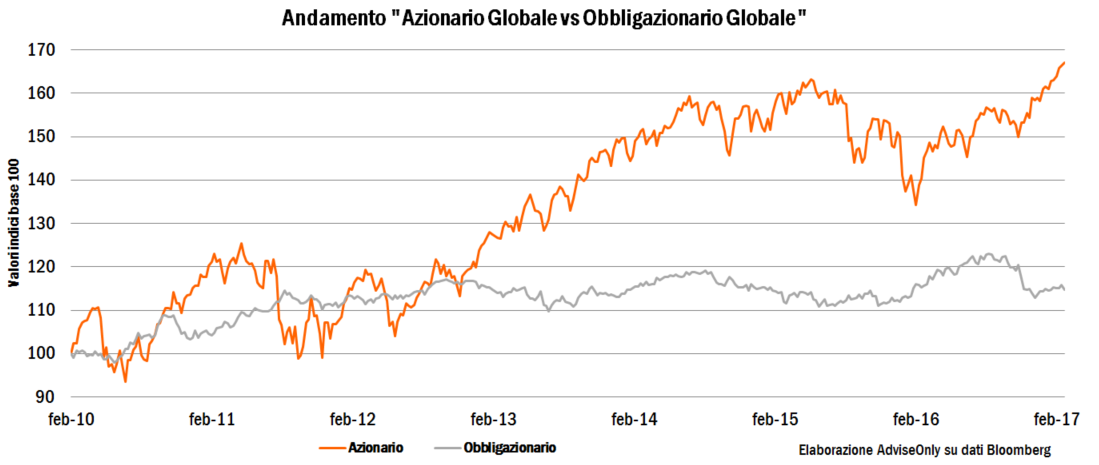

Per una ancor più efficace comprensione di quanto appena riportato, osserviamo il semplice andamento tra i due precedenti indici: è evidente come nei periodi caratterizzati da maggiore nervosismo sui mercati (tra il 2011 e il 2012 appunto), la componente azionaria ha sofferto particolarmente, mentre quella obbligazionaria ne ha risentito in misura minore. Diverso è il caso in cui l’indice azionario ha intrapreso un trend positivo (come ad inizio 2013 e 2017) e l’indice obbligazionario invece si è mosso in senso opposto, andando così a portare il coefficiente di correlazione in territorio negativo.

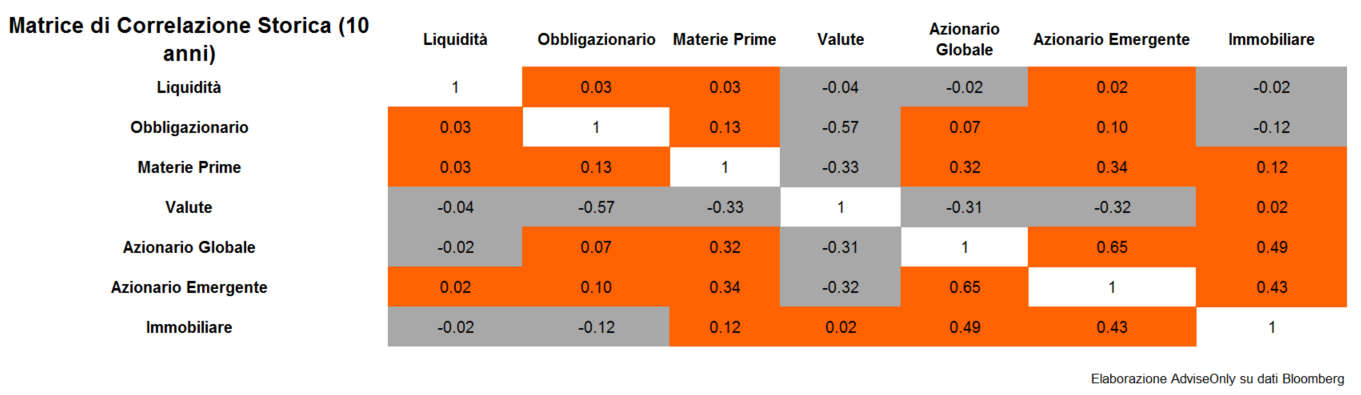

Le correlazioni storiche tra le classi di investimento. Riportiamo di seguito un quadro complessivo dei valori delle correlazioni storiche (dati settimanali dal 2006 al 2016 – fonte Bloomberg) tra diverse “macro” asset class.

È evidente come le correlazioni presenti sono state molto basse negli ultimi dieci anni, oscillando intorno allo zero e indicando così come queste attività finanziarie si sono mosse pressoché in modo indipendente l’una dall’altra. Fa eccezione la positiva (e alta) correlazione tra l’azionario globale e l’azionario emergente, mentre dall’altro lato emerge la correlazione negativa dell’asset class relativa alle valute (rappresentata dall’andamento del dollaro USA contro un paniere di altre dieci valute): un aspetto da tenere bene a mente in fase di costruzione del portafoglio. Da questa breve spiegazione si evince l’importanza che questo indicatore può riservare in fase di costruzione di un portafoglio e durante la vita della stessa soluzione d’investimento. Infatti, una performance positiva di un’attività finanziaria può, ad esempio, bilanciare la performance negativa di un’altra, andando così a contenere il rischio complessivo del portafoglio, senza intaccarne la performance finale. Un aspetto tutt’altro che di poco conto.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.