Il tapering va a braccetto con la ripresa: è il rallentamento del ritmo degli acquisti di asset decisi dalle banche centrali per sostenere le economie in crisi

Sono mesi ormai che negli ambienti economico-finanziari (e non solo) si parla insistentemente di tapering: dalle minute dell’ultimo meeeting della Federal Reserve emerge che probabilmente l’annuncio arriverà a novembre e i mercati tremano solo all’idea. Ma di cosa stiamo parlando e a cosa sono dovuti i timori? Vediamo di scoprirlo.

Cosa si intende per tapering?

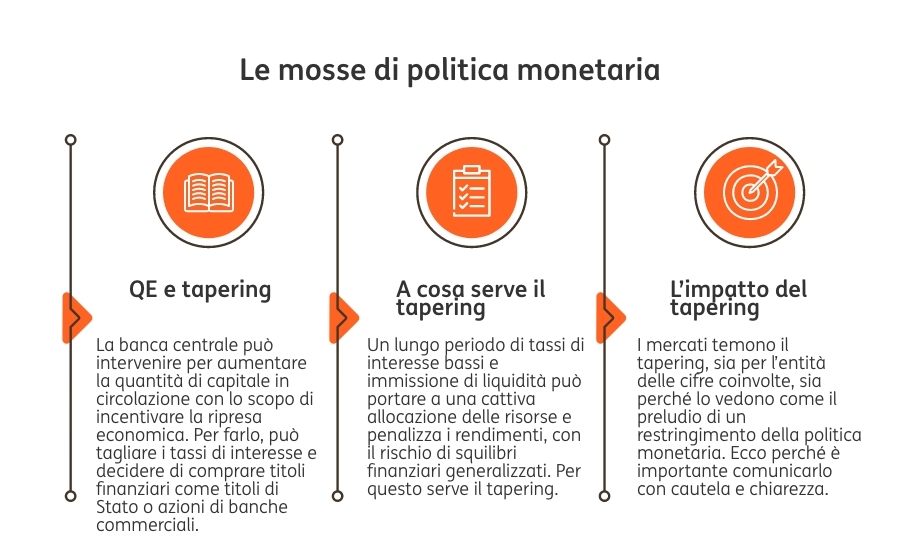

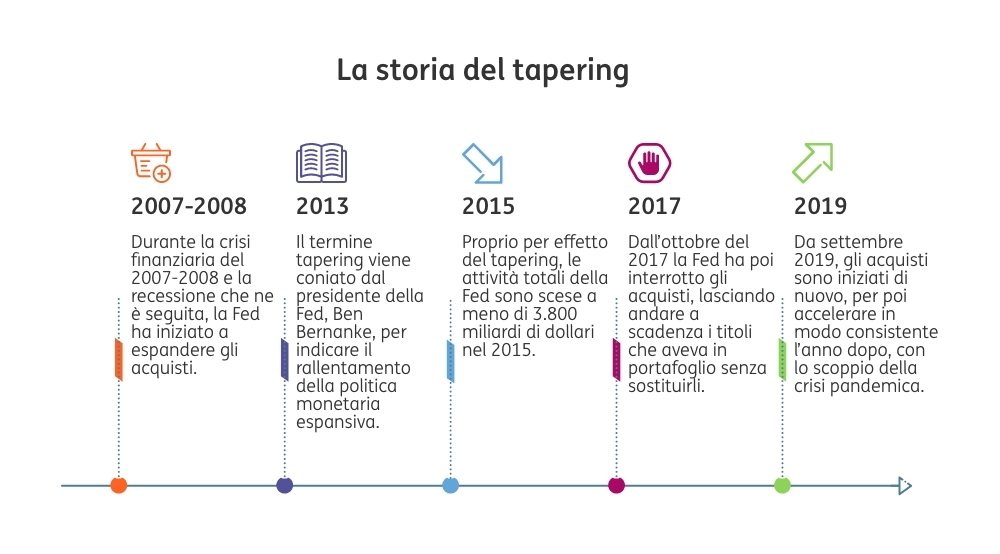

Come forse saprai già, la Federal Reserve, cioè la banca centrale statunitense, è intervenuta (così come altre grandi banche centrali, prima tra tutte quella europea) per sostenere l’economia mandata in crisi dalla pandemia di Covid-19. Così, il 15 marzo del 2020 la Fed ha tagliato i tassi d’interesse a breve termine portandoli a zero e ha fatto partire gli acquisti di asset su larga scala, secondo lo schema noto come Quantitative Easing (letteralmente allentamento quantitativo) o QE.

Ora, con la ripresa economica ormai avviata la banca centrale Usa guidata dal presidente Jerome Powell si chiede se non sia il caso di cominciare a ridurre il ritmo di questi acquisti. Ecco: il tapering è proprio il graduale rallentamento del ritmo degli acquisti – non corrisponde alla loro interruzione. Quindi, in sostanza, con il tapering il bilancio della banca centrale statunitense continua a crescere, solo che lo fa a un ritmo più lento.

Un film già visto…

In realtà tutto questo non è una novità: era già successo durante la crisi del 2007-2008, quando alla guida della Fed c’era il presidente Ben Bernanke.

Ma perché il tapering fa paura?

Il fatto è che il tapering è percepito dai mercati come la prima avvisaglia di un imminente avvio di una politica monetaria più restrittiva. E proprio questa associazione di idee provocò nel 2013 una fase di elevata volatilità e di rialzo dei rendimenti nel mercato obbligazionario: il fenomeno è diventato noto come “taper tantrum” (che richiama un po’ il “temper tantrum”, lo scatto d’ira). Ecco perché ora la Fed sta attentissima a cosa comunica e come lo comunica.

Cosa fu, esattamente, il taper tantrum?

Nel maggio del 2013, testimoniando al Congresso, Bernanke lasciò intendere che si stesse profilando all’orizzonte un avvio della riduzione degli acquisti. Ciò scatenò nel mercato obbligazionario un rialzo dei tassi, il “taper tantrum” appunto.

Dopo la riunione di giugno del FOMC, Bernanke mise a punto il piano di tapering e i rendimenti salirono in modo sostanziale. Ciò accadde malgrado la Fed si sforzasse di far passare l’idea che qualunque revisione al ribasso degli acquisti di asset sarebbe stata graduale e che comunque un ritocco dei tassi era tutt’altro che imminente.

Come ricorda sul suo blog la Brookings Institution, il taper tantrum ebbe un impatto relativamente lieve sull’economia statunitense, ma ebbe effetti più importanti sui mercati esteri, dove l’aumento dei rendimenti dei Treasury determinò deflussi di capitale e deprezzamenti delle valute, soprattutto in Paesi emergenti come Brasile, India, Indonesia, Sudafrica e Turchia.

Cosa succede in Europa?

Nell’ultima riunione di politica monetaria della Banca centrale europea, il direttivo ha lasciato fermi i tassi d’interesse e comunicato una “moderata” riduzione degli acquisti netti di titoli nell’ambito del PEPP, il programma d’acquisto per l’emergenza pandemica.

“Non stiamo facendo tapering, stiamo ricalibrando il PEPP, così come abbiamo già fatto a dicembre e a marzo”, ha tenuto a precisare la presidente Christine Lagarde. Una ricalibratura che, come le precedenti, tiene conto delle previsioni aggiornate sull’andamento dell’economia e della pandemia.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.