È uno dei rischi più temuti da un creditore. Ci sono diversi modi per valutarlo, attraverso le agenzie di rating oppure attraverso i CDS. Ma non sempre il risultato finale è lo stesso

Globalizzazione, internet, i social network, gli smartphone: tutto questo ha drasticamente modificato il modo in cui fruiamo delle informazioni, che si sono moltiplicate al punto da renderci quasi assuefatti. Con tutta questa offerta, destreggiarsi tra le notizie non è semplice e non è un caso se nell’ultimo anno è cresciuto il fenomeno delle cosiddette “fake news”, mettendo in luce le criticità della sovrabbondanza di informazione.

I mercati finanziari non sono certo un’eccezione. In un mondo in cui gli analisti cercano di spiegare ogni singolo movimento di mercato, a Donald Trump bastano poche righe di Twitter per cambiare tutto: il flusso delle informazioni da tenere sotto controllo è in costante aumento. Per evitare di perdersi delle informazioni rilevanti, gli investitori devono mettere a confronto opinioni diverse. Oggi lo faremo analizzando il rischio di credito dei singoli paesi a livello mondiale.

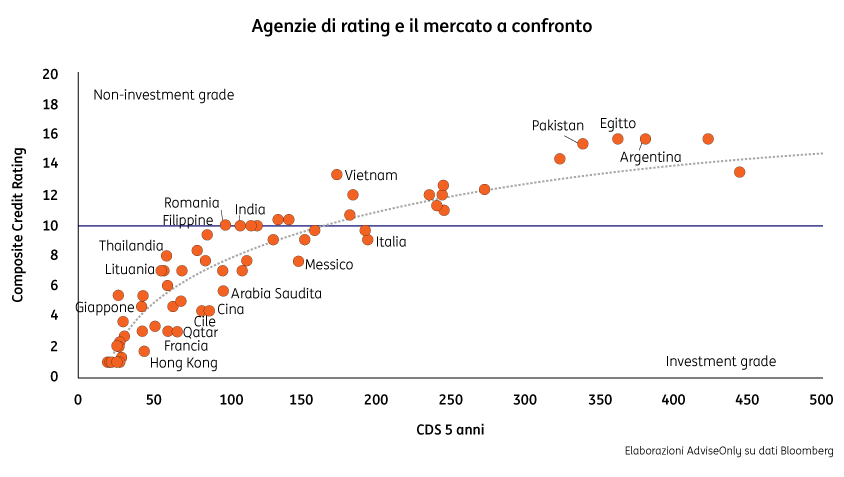

Il rischio di credito: mercato o agenzie di rating? Quando si parla di rischio di credito di un Paese si fa riferimento alla capacità di quel Paese di rispettare i propri impegni finanziari, ovvero di ripagare gli obbligazionisti del proprio investimento. Se un investitore vuole conoscere il rischio di credito di un Paese particolare può utilizzare il mare magnum di informazioni disponibili sul Paese oggetto dell’indagine oppure utilizzare metodi più rapidi e sintetici, come ad esempio affidarsi al giudizio delle agenzie di rating o estrapolarlo dal mercato, luogo che sintetizza l’opinione di migliaia di investitori. Per avere una visione d’insieme più completa, raccogliamo nello stesso grafico l’opinione delle agenzie di rating e l’opinione di mercato, che nel nostro caso sintetizziamo con lo spread offerto da speciali prodotti finanziari chiamati Credit Default Swap (o CDS). I CDS sono prodotti derivati, utilizzati da investitori professionali, che servono per proteggersi dal rischio di credito. Per sintetizzare, più è alto il valore del CDS e maggiore è il rischio di credito.

Qual è la situazione dell’Italia. In Europa, l’Italia posizionandosi leggermente al di sotto della linea tratteggiata si trova al confine tra Investment grade, ovvero la categoria dei Paesi con una bassa probabilità di default, e Non Investment grade. Una nota dolente per la nostra penisola, dato che è tra i pochi paesi sviluppati a trovarsi così vicino alla soglia critica. Il mercato però sembra essere di un’altra opinione. Se consideriamo come variabile il valore dei CDS a 5 anni l’Italia dovrebbe già rientrare nella categoria Non Investment grade. Riassumendo, le agenzie di rating sono meno severe del mercato per quanto riguarda il rischio di credito della nostra penisola. Il peso del debito pubblico sul Pil e l’instabilità politica pesano in termini di percezione del rischio. All’aumentare del rischio di credito aumenta il tasso di interesse sul debito, ovvero il costo del finanziamento. Per paesi altamente indebitati come l’Italia questo limita le capacità di destinare risorse agli investimenti e all’abbassamento delle già elevate tasse.

Le reazioni del mercato sono immediate. Le discrepanze di giudizio tra il mercato e le agenzie di rating dipendono dal fatto che i mercati tendono a reagire alle news in modo più immediato, mentre le agenzie, che si affidano a modelli (quantitativi e qualitativi), sono meno sensibili ai cambi d’umore del mercato. Gli investitori devono saper navigare in questa divergenza di opinioni cogliendo le opportunità e facendo attenzione alle minacce. I mercati finanziari sono sistemi complessi nei quali la quantità di informazione è abbondante e questo può portare a volte ad una confusione dell’investitore. La visione del rischio di credito non è univoca ed è importante saper utilizzare in modo corretto i vari strumenti a disposizione per cercare di districarsi ed effettuare così investimenti in modo più consapevole.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.