La recente indagine sui bilanci delle famiglie italiane presentata da Bankitalia ci dice che molti risparmiatori-investitori scelgono di non investire i risparmi. In genere si crede che così non si rischi nulla, ma non è così. Vediamo perché

Il fascino irresistibile della liquidità. Potrebbe intitolarsi anche così la 37esima edizione dell’“Indagine sui bilanci delle famiglie italiane nell’anno 2016” presentata dalla Banca d’Italia a metà marzo. Uno studio articolato che fa luce innanzitutto sul reddito delle famiglie, cresciuto in media del 3,5% rispetto ai risultati dell’indagine 2014, dopo essere sceso in modo pressoché ininterrotto dal 2006 (e comunque ancora sotto dell’11% rispetto al picco raggiunto in quell’anno). La distribuzione del reddito. L’indagine si sofferma anche sulla distribuzione del reddito evidenziando come sia aumentata la disuguaglianza, tornata verso i livelli prevalenti alla fine degli anni Novanta. Focus poi sul rischio di povertà, condizione che secondo lo studio interessa perlopiù le famiglie giovani, del Mezzogiorno o dei nati all’estero, salita al 23%. L’inchiesta ha inoltre acceso un faro sul risparmio degli italiani, restituendo numeri e informazioni molto interessanti.

Come risparmiano gli italiani. L’indagine rivela che alla fine del 2016 la quota di famiglie che detenevano attività finanziarie è aumentata ancora, posizionandosi all’84% dal minimo del 79% raggiunto nel 2012 e riportandosi sui livelli precedenti alla crisi finanziaria. Ma cosa si intende per “attività finanziarie”? Sotto questa voce rientrano tra le altre cose il denaro liquido, i depositi bancari, i titoli obbligazionari e le azioni. Ora, secondo le informazioni raccolte dalla Banca d’Italia, queste attività, nel portafoglio degli italiani, sono ancora fortemente sbilanciate verso la liquidità. E questo non è un bene.

Le scelte di investimento. Innanzitutto, l’indagine mostra come le famiglie appartenenti alle fasce meno abbienti detengano soprattutto depositi, compresi certificati di deposito e pronti contro termine. Nelle classi centrali cresce la quota di titoli di Stato, obbligazioni private e investimenti gestiti, principalmente fondi comuni. Le famiglie appartenenti alle classi più benestanti possiedono una fetta non trascurabile di azioni ed è più facile che affidino la gestione di una parte importante dei loro asset a professionisti.

Liquidità, mon amour. Ciò detto, dal grafico si vede bene come la liquidità (depositi, certificati, pronti contro termine e via dicendo), con il suo 57,4%, rimanga tra le preferenze di tutti i risparmiatori-investitori, con numeri prossimi al 100% per le fasce più basse. Possiamo azzardare due spiegazioni per questo “plebiscito”, condiviso anche se con un po’ meno slancio dalle classi più alte: la prima sta nella poca preparazione ed esperienza finanziaria e la seconda, direttamente collegata alla prima, nella convinzione che la liquidità non è rischiosa. Sbagliato.

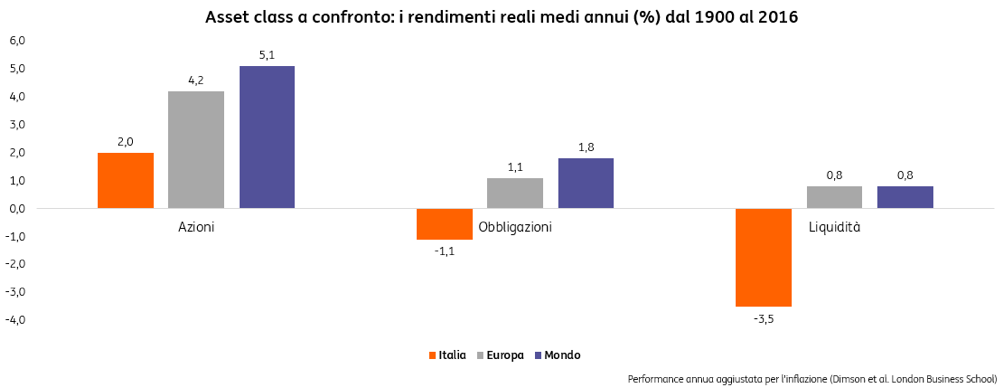

L’effetto dell’inflazione. L’indagine della Banca d’Italia riporta i dati aggiornati alla fine del 2016. Vediamo. Mettiamo che, nel dubbio, per generazioni la vostra famiglia abbia accumulato soldi e altri strumenti liquidi custodendoli gelosamente nella scatola dei biscotti. Ci avete guadagnato? Neanche per idea: in Italia, dal 1900 al 2016, avete perso in termini reali un -3,5% ogni anno. Una parte della vostra liquidità è “evaporata” per effetto dell’inflazione.

Al netto dell’aumento generalizzato dei prezzi, infatti, il rendimento della liquidità in genere è piuttosto basso, quando non addirittura negativo.

La scelta migliore? Diversificare. Investire – e, soprattutto, restare investiti – in azioni e obbligazioni appare dunque la scelta più saggia. Ovviamente non va fatta a casaccio, tanto per, ma in modo diversificato e secondo una quantità e una durata che siano in linea con i propri obiettivi. E più sono a lungo termine, meglio possiamo apprezzare i risultati di questa scelta. Perché è vero che in Borsa qualche sciacquone ogni tanto lo si prende, ma è anche vero che nel lungo periodo i mercati azionari aumentano di valore. E pure i bond se la cavano. La liquidità, invece? Non benissimo. Inoltre, destinare una parte del proprio denaro a un investimento rappresenta una forma di “risparmio forzoso” che può sembrare un sacrificio oggi ma che tornerà utile in futuro. Se la liquidità rende cicale, investire tira fuori la formica che è in noi.

Riassumendo. La liquidità è essenziale, dal momento che ci consente di far fronte alle spese ordinarie e a quelle straordinarie. Ma quanta conviene tenerne? Non esiste una risposta valida per tutti. Una famiglia con bambini potrebbe aver bisogno di più disponibilità liquide rispetto a un pensionato scapolo che percepisce una discreta pensione. A un libero professionista potrebbe servirne di più che non a un lavoratore dipendente. Il consiglio, quindi, è quello di mettere bene a fuoco le vostre “esigenze di cassa”. Fatto questo, evitate di detenere un ammontare di liquidità superiore al necessario e fate invece fruttare la rimanenza con investimenti che siano in linea con la vostra situazione e i vostri obiettivi.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.