In questo articolo trovi tutte le informazioni per capire come effettuare i versamenti o procedere con i rimborsi risultanti dalla tua dichiarazione dei redditi

Quest’anno la scadenza della dichiarazione dei redditi è stata posticipata al 30 settembre, dando quasi 5 mesi di tempo a tutti i contribuenti per poterla compilare e inoltrare all’Agenzia delle Entrate. Se l’hai già fatto, qui puoi trovare tutte le informazioni utili per capire come gestire il credito/debito risultante dal modello.

Debito o credito? Dove controllare il risultato della liquidazione. Con il Modello 730-3, cioè il prospetto di liquidazione, puoi venire a conoscenza, appunto, del risultato della liquidazione della tua dichiarazione e delle imposte eventualmente da versare o da ottenere a rimborso.

Dopo la ricezione del tuo Modello 730, l’Agenzia delle Entrate rende disponibili ai sostituti d’imposta i risultati contabili entro 10 giorni.

Nel caso in cui il risultato sia a debito, potrai individuare la cifra da versare nei righi 161 e 162 (il secondo box è riferito ai contribuenti senza sostituto d’imposta).

Qualora invece il tuo Modello 730 sia chiuso a credito, l’importo verrà indicato nei righi 163 e 164 a seconda che il rimborso venga effettuato dal sostituto d’imposta o dall’Agenzia delle Entrate.

Rimborsi e versamenti: le nuove scadenze. Date le nuove tempistiche previste per la dichiarazione dei redditi di quest’anno, tieni in considerazione che ci saranno nuove scadenze anche per i conguagli Irpef, legati ai termini entro i quali i Caf, i professionisti e il sostituto, hanno trasmesso o trasmetteranno all’Agenzia delle Entrate il risultato finale della dichiarazione dei redditi. Di seguito le date da tenere a mente:

- entro il 15 giugno per le dichiarazioni presentate dal contribuente entro il 31 maggio;

- entro il 29 giugno per quelle presentate dal 1° al 20 giugno;

- entro il 23 luglio per quelle presentate dal 21 giugno al 15 luglio;

- entro il 15 settembre per quelle presentate dal 16 luglio al 31 agosto;

- entro il 30 settembre per quelle presentate dal 1° al 30 settembre.

In caso di credito. Se dal calcolo delle imposte della tua dichiarazione dei redditi viene evidenziato un credito, i rimborsi Irpef verranno erogati sul primo stipendio utile, a partire dal mese successivo a quello in cui il datore di lavoro ha ricevuto il prospetto di liquidazione. La stessa regola vale anche per il Modello 730 precompilato.

Per le dichiarazioni dei redditi consegnate entro l’ultimo termine utile del 30 settembre 2020, i rimborsi potranno arrivare a partire dal mese di ottobre 2020. L’invio del modello 730 a settembre comporterà un ulteriore differimento della data a partire dalla quale il sostituto d’imposta avvierà le operazioni di rimborso Irpef e gli addebiti d’imposta.

In assenza di sostituto d’imposta il rimborso è eseguito direttamente dall’Agenzia delle Entrate, quindi se hai fornito all’Agenzia le coordinate del tuo conto corrente bancario o postale (codice IBAN), il rimborso ti verrà accreditato direttamente sul conto.

In caso di debito. Se, invece, dal calcolo delle imposte della tua dichiarazione dei redditi emerge un debito, ovvero una somma da pagare, il pagamento dello stesso viene predisposto dal tuo sostituto d’imposta attraverso l’addebito Irpef in busta paga (o nella rata della pensione).

Se invece hai presentato o presenterai il Modello 730 senza sostituto, dovrai provvedere al pagamento del debito in maniera autonoma, mediante addebito sul tuo conto corrente o versamento con il modello F24.

Nel caso del 730 precompilato, ricorda che hai anche la possibilità di eseguire il pagamento direttamente online.

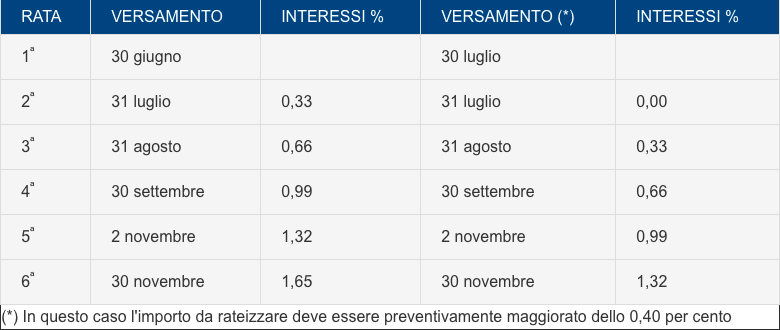

Pagare a rate, come funziona. Nel caso di un’imposta a debito, puoi versare in rate mensili le somme dovute a titolo di saldo e di acconto delle imposte, ad eccezione dell’acconto di novembre che deve essere versato in un’unica soluzione. In qualsiasi caso, il pagamento rateale deve essere completato entro il mese di novembre.

Non sei obbligato a rateizzare tutti gli importi. Ad esempio, potresti rateizzare il primo acconto IRPEF e versare in un’unica soluzione il saldo.

Dovrai inserire i dati relativi alla rateazione nello spazio “Rateazione/Regione/Provincia” del modello di versamento F24.

Prima di scegliere la rateizzazione, considera che sugli importi rateizzati sono dovuti gli interessi nella misura del 4% annuo (da calcolare secondo il metodo commerciale, tenendo conto del periodo decorrente dal giorno successivo a quello di scadenza della prima rata fino alla data di scadenza della seconda).

Gli interessi da rateazione non vengono cumulati all’imposta, ma devono essere versati separatamente.

Se vuoi effettuare il pagamento della prima rata entro il 30 giugno 2020 ovvero entro il 30 luglio 2020, calcola la maggiorazione dell’importo dovuto dello 0,40 per cento a titolo d’interesse corrispettivo. Per le rate successive si applicano gli interessi indicati nella seguente tabella:

E tu hai già inviato la tua dichiarazione dei redditi?

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.