Nella prima settimana di settembre i titoli tecnologici Usa, responsabili del rally degli ultimi mesi, hanno registrato una decisa battuta d’arresto. Cosa aspettarsi per il prossimo futuro?

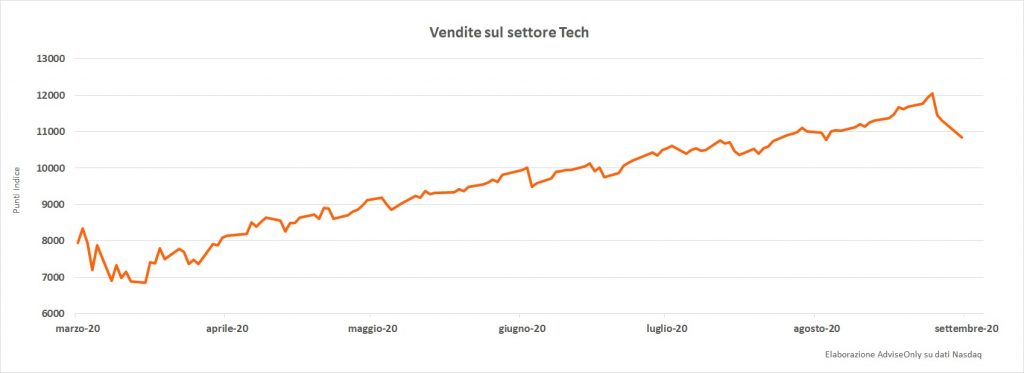

Una virata improvvisa per i titoli tech. La volata dei titoli tech è arrivata al capolinea? La domanda sorge spontanea dopo che i protagonisti del rally degli ultimi mesi sul mercato statunitense – da Google ad Amazon, da Microsoft ad Apple, passando da Tesla – hanno improvvisamente invertito la rotta, scalando la marcia in piena corsa. L’indice Nasdaq Composite, che raccoglie i principali titoli tecnologici negli Stati Uniti, ha perso circa il 10% nella settimana dal 2 all’8 settembre 2020 (dati Bloomberg), trascinando con sé anche l’S&P 500, dopo i guadagni vertiginosi che lo avevano portato a salire di oltre il 30% da inizio anno ai primi giorni di settembre.

Anche il Cboe Volatility Index, il Vix, noto come l’indice della paura di Wall Street, è salito del 26% a 33,45 punti venerdì 2 settembre, il livello più alto da luglio, sulla scia della ritirata dei principali indici Usa.

Cosa sta succedendo. Siamo di nuovo di fronte a una bolla come quella vissuta dalle dot-com alla fine degli anni ‘90? Difficile dirlo con certezza: anche gli analisti hanno pareri discordanti.

Se tra gli esperti sentiti dal Wall Street Journal in pochi pensano che il rally sia davvero esaurito – con l’economia Usa in miglioramento continuo e i tassi di interesse ai minimi storici che sostengono il comparto – c’è anche chi arriva ad azzardare ipotesi di segno completamente opposto.

Andrew Parlin per esempio, fondatore della società di consulenza finanziaria Washington Peak, in un articolo del Financial Times prevede che quella a cui stiamo assistendo si potrà iscrivere a pieno titolo tra le bolle speculative più importanti della storia.

Bolla speculativa in vista? Anche per la banca tedesca Berenberg “ci sono i classici segnali di una bolla che sta nascendo“. In primo luogo, la leadership è ristretta: le quattro big del settore (Apple, Microsoft, Amazon e Alphabet/Google) rappresentano da sole più del 100% della crescita su base annua delle capitalizzazioni di mercato dell’S&P 500. Questo significa, spiegano gli analisti, “che solo il 32% delle società dell’indice ha sovraperformato quest’anno, il numero più basso dal 1990”. Inoltre, le valutazioni sono eccessivamente elevate: sul Nasdaq si è arrivati a scambiare a un rapporto prezzo/utili attesi pari a un multiplo di 30 (il picco del 2000 era a 32). Infine, la domanda degli investitori retail continua a crescere.

Eppure, alcuni segnali sembrano indicare che non sia ancora arrivato il momento dello “scoppio”: per esempio non sono in vista né una imminente recessione né una chiusura dei rubinetti da parte della Banca centrale. Insomma, conclude il report, “sembra il 1999, non ancora il marzo del 2000”.

I livelli raggiunti non erano sostenibili. Ipotesi e congetture a parte, i numeri sembrano parlare chiaro. Stando a un report pubblicato a fine agosto da Bank of America Merrill Lynch, il settore tech statunitense è arrivato a valere più dell’intero mercato azionario europeo (Uk e Svizzera comprese), con una capitalizzazione di 9.100 miliardi di dollari contro gli 8.900 miliardi di tutte le società quotate in Europa.

Una crescita esponenziale se si pensa che, solo nel 2007, i titoli europei valevano quattro volte più dei titoli tech statunitensi. E il lockdown nel periodo dell’emergenza sanitaria ha impresso un’ulteriore accelerazione.

Risultato? La sola Apple vale quanto il Pil italiano: da inizio anno è cresciuta di oltre il 70% e la maggior parte della corsa l’ha fatta da fine marzo in poi. Per non parlare di Amazon, che da inizio anno ha guadagnato l’80%, o di Tesla, che ha chiuso quattro trimestri consecutivi in utile.

Livelli simili però rischiano di non essere sostenibili sul lungo periodo: insomma, la correzione vista negli ultimi giorni era ampiamente attesa oltre che inevitabile. Anzi, molti osservatori se l’aspettavano prima. Quel che resta da capire ora è quanto sarà profonda e duratura.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.