Secondo uno studio pubblicato da Bankitalia, cresce la quota di ESG negli investimenti obbligazionari. Ecco perché puntare su questi strumenti sarà una scelta vincente

Abbiamo già parlato recentemente di investimenti “green”, quelli cioè che anche noi piccoli investitori possiamo fare mettendo in portafoglio titoli azionari oppure obbligazionari emessi da aziende attente alla sostenibilità, oppure fondi esposti a tali titoli.

In particolare, ci siamo soffermati sull’investimento in obbligazioni verdi che, stando ai risultati del recente sondaggio della Climate Bonds Initiative, potrebbero raggiungere il traguardo dei 1000 miliardi di dollari USA totalizzati in un solo anno entro la fine del 2022.

Interessante nuova lettura per approfondire il mondo degli investimenti green è il report “Tutto quello che avreste voluto sapere sui green bond (ma non avete mai osato chiedere)”, curato da Danilo Liberati e Giuseppe Marinelli e pubblicato sul sito della Banca d’Italia.

Si tratta di un’analisi del mercato delle obbligazioni i cui proventi sono vincolati al finanziamento di progetti che rispettano criteri ambientali, di governance e sociali. Insomma, i famosi criteri sintetizzati nella sigla ESG di cui vi abbiamo già parlato.

Green bond, cresce l’offerta

Innanzitutto, che negli ultimi cinque anni l’offerta globale di green bond è aumentata, raggiungendo in Italia il 3% dei titoli emessi dal settore privato. Una quota, questa, in linea con la media degli altri Paesi.

E sono sempre di più gli investitori residenti nel nostro Paese, categoria nella quale rientrano non solo famiglie ma anche banche, compagnie assicurative e fondi pensione, fondi d’investimento e società non finanziarie, che detengono ESG.

Nell’ultimo biennio il possesso di green bond ha visto infatti una rapida crescita, tanto che a marzo del 2021 si collocava all’1,9% del portafoglio obbligazionario, contro l’1,4% di fine 2020.

Obbligazioni ESG, cresce la quota nei portafogli

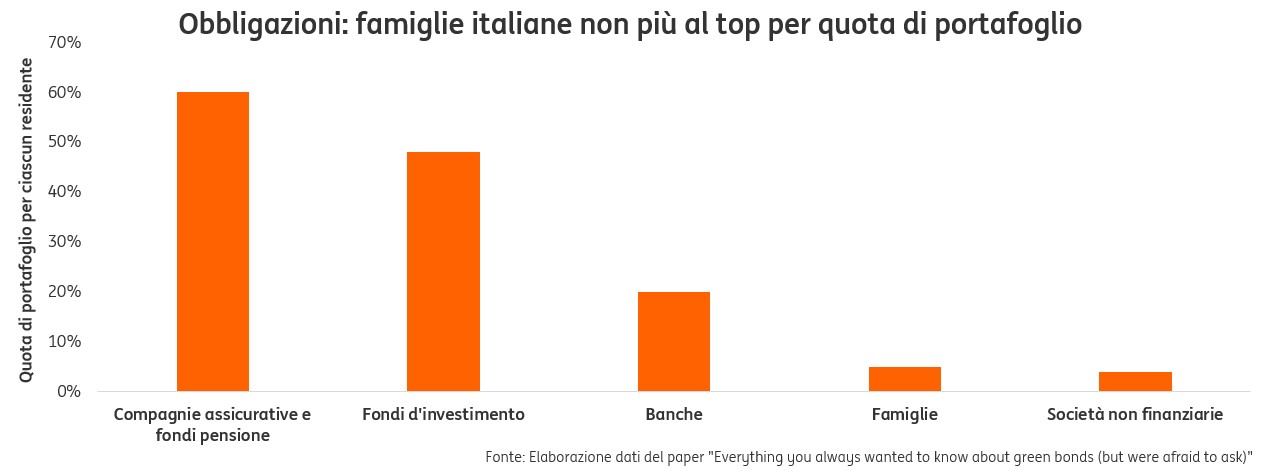

Sappiamo che per anni le obbligazioni hanno rappresentato una componente importante del portafoglio dei residenti italiani – famiglie, banche, compagnie assicurative, fondi pensione, fondi d’investimento e società non finanziarie – con una quota sul totale delle attività finanziarie pari, in media, al 19% negli ultimi due decenni.

Nel grafico puoi vedere la distribuzione delle quote di portafoglio in obbligazioni nel 2020.

All’interno di tale cornice, l’ammontare degli strumenti ESG nei portafogli, che era trascurabile cinque anni fa, è aumentato in modo costante fino a 16,6 miliardi di euro nel 2019 ed è più che raddoppiato in appena cinque trimestri (quindi in poco più di un anno), arrivando a 37,4 miliardi alla fine di marzo 2021.

Altra nota interessante: la maggioranza dei titoli detenuti dai residenti italiani è del tipo “investment grade”. Vuol dire che il grado di rischio associato è generalmente basso o molto basso.

Quanto conviene investire in sostenibilità?

Tutto ciò premesso, ti starai chiedendo: investire in sostenibilità, sia lato azioni sia lato obbligazioni, conviene? Sì, e non solo in un’ottica di diversificazione.

Abbiamo appena accennato al fatto che gli investitori italiani preferiscono la fascia “investment grade” sui green bond, che magari premia meno in quanto a rendimento ma dà qualche rassicurazione in più in termini di solidità dell’emittente. C’è però da considerare anche tutto il côté azionario.

Come accennato all’inizio, infatti, quando si parla di portafogli d’investimento “green” si fa generalmente riferimento a tre tipi di investimento:

- azionario: considerando “green” l’investimento in azioni emesse da aziende con elevati punteggi in corrispondenza della voce “sostenibilità” (ambientale, sociale, di governance, dal che la sigla ESG che abbiamo citato anche prima);

- obbligazionario: è “green”, come detto, l’obbligazione emessa per finanziare progetti di sostenibilità e responsabilità sociale, ambientale e di governance;

- fondi: attivi o passivi, che investono le risorse raccolte presso i risparmiatori in un paniere di titoli azionari e/o obbligazionari “green”.

Ti sarai spesso domandato se per caso tutto ciò non sia solo un investimento in “buone intenzioni”, con poco o addirittura zero ritorno per il tuo eventuale portafoglio d’investimento. Il tema è abbastanza “giovane” e vanno ancora raccolti ed esaminati molti dati a riguardo.

Quelli finora analizzati appaiono più che incoraggianti: se decidi di investire secondo principi ESG, nel perimetro dei quali rientra a buon diritto anche l’investimento “green”, non fai certo beneficenza.

Questo perché, secondo quanto è emerso finora, aziende ben gestite e dai bilanci solidi – e quindi con performance buone nel medio-lungo periodo – tendono a gestire molto bene i rischi legati alla sostenibilità e alla responsabilità sociale, ambientale e di governance.

Investire nell’economia in trasformazione

L’investimento “green” – e quello ESG in generale – tende a escludere alcuni progetti e settori. E se c’è un periodo nel corso del quale quei progetti e settori (pensiamo per esempio a tutto ciò che riguarda i combustibili fossili) vanno meglio di altri, un fondo tradizionale avrà possibilità di fare meglio rispetto a un fondo che invece che tiene conto dei questioni dell’attualità climatica, ambientale e sociale.

Ma considera che l’economia è in profonda trasformazione – per dire, il modello lineare sta sempre di più cedendo il passo a quello circolare, che già da tempo ha fatto suo il motto “riduci, riusa, ricicla” – e possiamo aspettarci che sempre più aziende attiveranno la modalità “green” e ESG. Sarà, insomma, tutto un fiorire di opportunità.

Stai iniziando a farci un pensiero? Fermati un attimo e chiedi al tuo consulente finanziario, che potrà darti i consigli giusti alla luce del tuo profilo di rischio e dei tuoi obiettivi, sempre in un’ottica di corretta diversificazione.

Vuoi saperne di più?

Chiedi direttamente a un Financial Coach!

Messaggio pubblicitario con finalità promozionale

Prima della sottoscrizione dei prodotti di investimento consulta i KIID e i prospetti informativi disponibili sul sito ing.it, sezione Investimenti e Risparmio – Fai da te o sul sito del Collocatore. Foglio informativo e documento informativo MIFID disponibili sul sito ing.it o nei nostri punti fisici.

Il presente articolo è stato redatto dal team del blog AdviseOnly.com e ha una finalità esclusivamente informativa. Non va quindi inteso in alcun modo come consiglio finanziario, economico o di altra natura e nessuna decisione, di investimento o di altro tipo, deve essere presa unicamente sulla base dei contenuti qui riportati. L’articolo non costituisce da parte di AdviseOnly.com un’offerta al pubblico d’acquisto o vendita di titoli e più in generale di strumenti finanziari e/o attività di sollecitazione all’investimento, ai sensi del decreto legislativo 24/02/1998, n. 58.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.