Le elezioni regionali in Italia hanno nuovamente spostato l’attenzione dei mercati sulla volatilità del nostro panorama politico. Cosa comporta questo per gli investitori e che cosa c’è da aspettarsi?

Il 2020 elettorale italiano ha ufficialmente preso il via domenica 26 gennaio, quando Emilia-Romagna e Calabria hanno scelto il loro nuovo presidente regionale: al nord ha trionfato, con il 51% dei voti, il governatore uscente Stefano Bonaccini, supportato da una coalizione di centrosinistra, mentre al sud si è aggiudicata la vittoria Jole Santelli, candidata del centrodestra, cui è andato il 55%. Due regioni importanti, ma senza dubbio gli occhi erano puntati soprattutto sull’Emilia-Romagna, dove il voto è stato vissuto come una prova nazionale, con tanto di riflessi sui mercati e in particolare sull’obbligazionario.

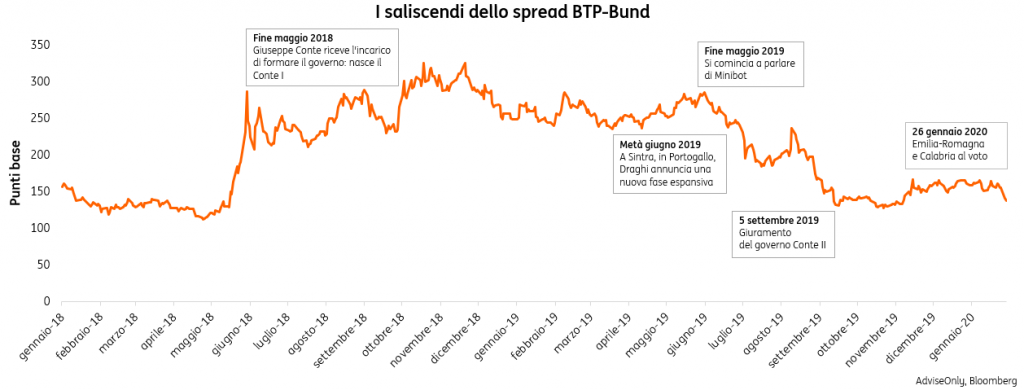

Mercati meno tesi. Va detto che, nell’imminenza di questa tornata elettorale, i mercati sembravano molto più rilassati rispetto anche solo a qualche mese fa. Nonostante le prospettive economiche dell’Italia restino deboli – stanti anche le previsioni di crescita globale su cui pesano le tensioni geopolitiche – il rischio fiscale e quello di Italexit (che gli esperti chiamano “redenomination risk”, rischio di ridenominazione) appaiono contenuti. Sui primi, c’è da dire che è calato il rischio di un confronto/scontro con l’Unione Europea in tema di finanze pubbliche. Il rischio di ridenominazione, dal canto suo, è ancora molto basso rispetto a un anno fa, quando in pieno governo Conte I si diceva che importanti esponenti della Lega stessero considerando l’emissione di Minibot, visti da più parti come una moneta parallela a tutti gli effetti. E con il rischio di ridenominazione sono scesi pure il rendimento dei titoli decennali e lo spread con la Germania.

Giù anche il rendimento e lo spread. Le preoccupazioni riguardo agli scenari politici hanno comunque tenuto il rendimento a livelli elevati rispetto ad altri periferici europei: basti pensare che dal voto di luglio, che ha decretato la vittoria del liberale di centrodestra Kyriakos Mitsotakis, la Grecia, con i rendimenti dei suoi titoli a dieci anni, in più di un’occasione è andata sotto l’Italia. D’ora in poi, a convincere gli investitori della bontà di puntare sui titoli di Stato italiani sarà più che mai la stabilità del governo in carica.

In quest’ottica, secondo alcuni economisti, per le prospettive a lungo termine del mercato obbligazionario italiano sarebbe meglio levarsi presto il dente delle elezioni anticipate. Certo, con la BCE, la Fed e la Bank of Japan che hanno ripreso gli acquisti di attività, la liquidità è abbondante e il sentiment sta migliorando, e di tutto questo potrebbe beneficiare il reddito fisso. Ma nel nostro Paese la durata e l’intensità delle preoccupazioni politiche continueranno a pesare sulle performance.

Tutto dipende da quanto reggerà il governo. Non pochi ritenevano che l’attuale governo sarebbe rimasto in carica anche in caso di vittoria del centrodestra alle regionali del 26 gennaio, perché per i partiti al governo sarebbe stato un atto di vero autolesionismo politico andare alle elezioni anticipate con un centrodestra pronto al trionfo. Ma con la buona prova del Partito Democratico – primo in Emilia-Romagna ma anche in Calabria – il rischio di un imminente crollo del governo si è ridotto ulteriormente, offrendo peraltro ai BTP più di un sospiro di sollievo.

Ora, per far sì che gli investitori supportino convintamente il mercato dei BTP occorre sapere per quanto tempo questo governo resterà in carica. Nessuno, però, lo può sapere: in uno scenario in cui le tensioni nella coalizione rimangono alte, non è da escludersi il voto anticipato addirittura nella prima metà del 2020, ossia prima dell’avvio dell’iter per la Legge di Bilancio 2021. Perciò è più che possibile che sui mercati prevalga la cautela. Se invece l’attuale coalizione di governo dovesse superare l’estate, l’eventualità di elezioni anticipate si sposterebbe al 2021, stante la difficoltà di organizzare le elezioni col cantiere del bilancio aperto. E i BTP sarebbero liberi di convergere con gli altri mercati obbligazionari europei.

Meglio andare al voto? Per gli investitori obbligazionari italiani la cosa migliore sarebbe il voto il prima possibile, sostengono alcuni Ma questo, coniugato allo stile abrasivo del superfavorito, il leader della Lega Matteo Salvini, inaugurerebbe un periodo di volatilità più elevata e di spread più ampi. Una volta che la polvere si sarà posata, però, gli investitori potranno giudicare il nuovo governo sulla base di tre quesiti.

- Porterà l’Italia fuori dall’euro o perlomeno ci proverà?

- Come inciderà sulle dinamiche del debito?

- Come interagirà con la governance europea, in particolare quella economica?

Ricapitolando: i mercati italiani sembrano destinati a rimanere ostaggio degli sviluppi politici. La tenuta della coalizione deciderà se i rendimenti dei BTP caleranno o saliranno, restringendo o allargando la forbice dello spread. Le elezioni sarebbero un modo per risolvere l’incertezza politica, anche se il voto sarebbe preceduto da un periodo di più alta volatilità e di spread più ampi.

E le valute? Ultimamente l’euro si è mostrato poco sensibile alle dinamiche politiche italiane, che invece si erano rivelate un freno importante nel 2018, quando una tempestosa stagione di bilancio aveva stimolato l’avversione al rischio nella zona euro. Da allora, la moneta unica è diventata meno sensibile sia ai dati di mercato sia al contesto politico: prova ne è la reazione (tiepida) alla caduta del precedente governo, ad agosto. La musica potrebbe cambiare in caso di elezioni anticipate. E, in ogni caso, sarà interessante continuare a monitorare il cambio euro/franco svizzero.

E, insomma, comunque vada, difficilmente ci si annoierà.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.