Tenere i soldi sotto al materasso non è la soluzione migliore: si tende a pensare che così ci si metta al riparo da ogni rischio, ma non è vero. Ecco perché è importante investire

Nei loro quasi 20 anni di matrimonio, Luca e Sara hanno diligentemente risparmiato per la futura vecchiaia e per i figli. Come molti italiani, non hanno mai investito, per diffidenza e timore. E, all’apparenza, gli episodici crolli sui mercati finanziari cui hanno assistito da quando sono sposati sembravano dare loro ragione. Ma al momento di fare il punto sul denaro accantonato per gli studi universitari dei figli, scoprono che il loro pur sostanzioso gruzzolo riuscirà a coprire molte meno spese di quelle che avevano preventivato. Come mai? Semplice: perché non investire li ha esposti all’azione erosiva dell’inflazione.

Lezione numero 1: i risparmi sono in balìa dell’inflazione. L’inflazione ha un potere erosivo incredibile sui risparmi che crediamo al sicuro sotto al materasso. Mettiamo che nel 2018 la cifra accantonata da Luca e Sara ammontasse a 50.000 euro. Come abbiamo accennato, finora li hanno tenuti in un conto a zero interessi. Mettiamo allora che non cambino idea sulla destinazione del denaro accumulato negli anni: anche ipotizzando un’inflazione “prossima ma inferiore al 2%”, com’è negli auspici e negli obiettivi della Banca Centrale Europea, il valore reale – ovvero, il potere d’acquisto – dei 50.000 euro è immancabilmente destinato a contrarsi, nonostante il loro valore nominale rimanga assolutamente invariato.

Ora, un’inflazione costantemente “prossima ma inferiore al 2%” è totalmente un’ipotesi di scuola: negli ultimi anni, nell’area dell’euro, è stata ben al di sotto di questo livello, mentre ai tempi della lira l’Italia ha conosciuto incrementi decisamente più impetuosi. E forse proprio l’inflazione anemica degli anni più recenti ha rafforzato l’inclinazione dei risparmiatori italiani per la liquidità e il “materasso”. E’ vero, oggi l’inflazione è a livelli molto bassi, inferiori alla media storica ma questa situazione non durerà per sempre. I prezzi riprenderanno a “correre”.

Le altre 4 lezioni che possiamo imparare. Una passione che però, come abbiamo visto, può far male. È la lezione che Luca e Sara hanno l’occasione di imparare dopo vent’anni di matrimonio e, fortunatamente per loro, non è troppo tardi. A questa ne possiamo aggiungere altre quattro.

Iniziare a investire oggi. Non rimandiamo a domani l’investimento che possiamo iniziare oggi. Anche perché prima investiamo e più consistente potrà essere il rendimento che, nel lungo periodo, andremo a raccogliere. Ciò è particolarmente importante in ottica di accantonamento per la pensione, dove l’integrazione offerta da forme di previdenza complementare sarà sempre più decisiva nel contribuire al mantenimento del tenore di vita cui Luca e Sara sono abituati.

Investire per il futuro. Ma come? Così, tutto d’un botto? No, non per forza: per aggirare l’ostacolo posto dalle nostre ansie, possiamo cominciare a investire “a piccole dosi”, per esempio con un Piano di Accumulo del Capitale (PAC), che consente di accantonare anche 50 o 100 euro al mese. In questo modo, Luca e Sara (e i loro figli) possono imparare pian piano a gestire l’investimento – e l’emotività a esso connessa – mentre di fatto stanno già investendo. Riducendo peraltro il rischio di commettere il tipico errore che fa chi scappa al minimo soffio di un vento contrario sui mercati.

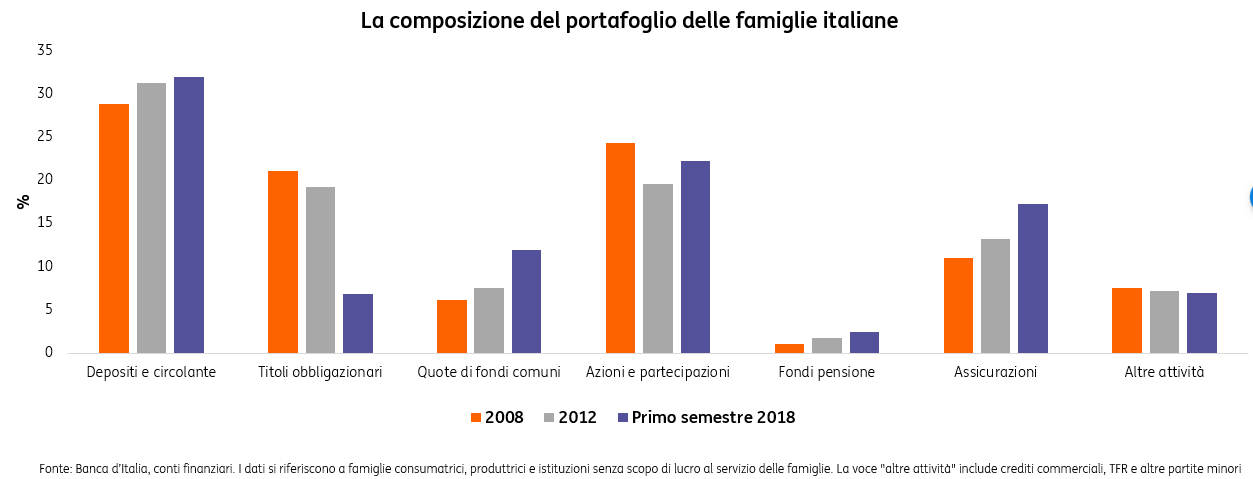

Diversificare il portafoglio. È essenziale ripartire l’investimento in un adeguato numero di titoli e strumenti, per ridurre l’esposizione alle potenzialità ma anche ai rischi di un solo sottostante.

Contrastare le brutte abitudini. Se la liquidità sul conto corrente è troppa, si rischia di fare spese delle quali non si ha in realtà bisogno. Se invece parte del denaro è investita, sarà più difficile cedere al richiamo della frivolezza.

Morale della storia: liquidità ok, ma non troppa. La liquidità ovviamente serve per pagare le spese correnti e far fronte agli imprevisti. Ma, una volta prese le misure delle proprie esigenze di cassa, è bene evitare di detenere un ammontare di liquidità più alto rispetto al necessario, investendo il resto in modo efficiente.

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.