Nel contesto degli investimenti in commodities, esistono due nozioni tecniche che possono essere molto utili per i tuoi investimenti: scopriamole

Ci sono strumenti finanziari che investono in Futures, in particolare in quelli sulle commodities. In questo contesto sono ricorrenti due nozioni abbastanza tecniche, ma che può essere interessante conoscere: parliamo di contango e backwardation. Che cosa significano questi termini?

Prima di addentrarci nel dettaglio dei due concetti, è necessario fare qualche premessa. Per esempio, sai che che cos’è un Futures? Si tratta di un accordo standardizzato in cui le parti, compratore e venditore, decretano di scambiarsi una certa attività, finanziaria o reale, a un determinato prezzo (che è il delivery price) in una determinata data nel futuro (vale a dire la delivery date).

Le caratteristiche dei Futures. Diversamente dai contratti Forward, per i quali non c’è un mercato ufficiale e il cui scambio avviene over the counter, ovvero su piazze non regolamentate, i Futures vengono scambiati sul mercato ufficiale. In questo caso, lo scambio avviene al prezzo di mercato, fino a quando il contratto non scade.

Un tipo di strumento che si basa su contratti Futures è l’ETC, sigla che sta per Exchange Traded Commodities, emesso a fronte dell’investimento diretto dell’emittente o in materie prime fisiche o in contratti derivati su materie prime (petrolio e le altre).

Stanti i problemi di stoccaggio e conservazione della commodity, per un comune investitore investire fisicamente in una qualunque materia prima (petrolio, oro, ma anche platino e via dicendo) non è la cosa più agevole al mondo, posto che sia possibile (e praticamente non lo è): può però ottenere un’esposizione alla materia prima desiderata per quest’altra via.

Backwardation e contango. Gli ETC – come d’altro canto anche gli ETF – non hanno una scadenza, al contrario dei contratti Futures sottostanti. Per evitare la liquidazione dell’investimento, bisogna quindi rinnovare il contratto Futures corrente prima che scada e reinvestire quanto si ottiene in un contratto a scadenza successivo. L’investitore in ETC può così mantenere la sua posizione.

Questa attività di sostituzione, detta in gergo rolling, genera un rendimento, denominato rendimento roll, che può essere positivo o negativo e che può influenzare in modo significativo il rendimento complessivo dell’investimento.

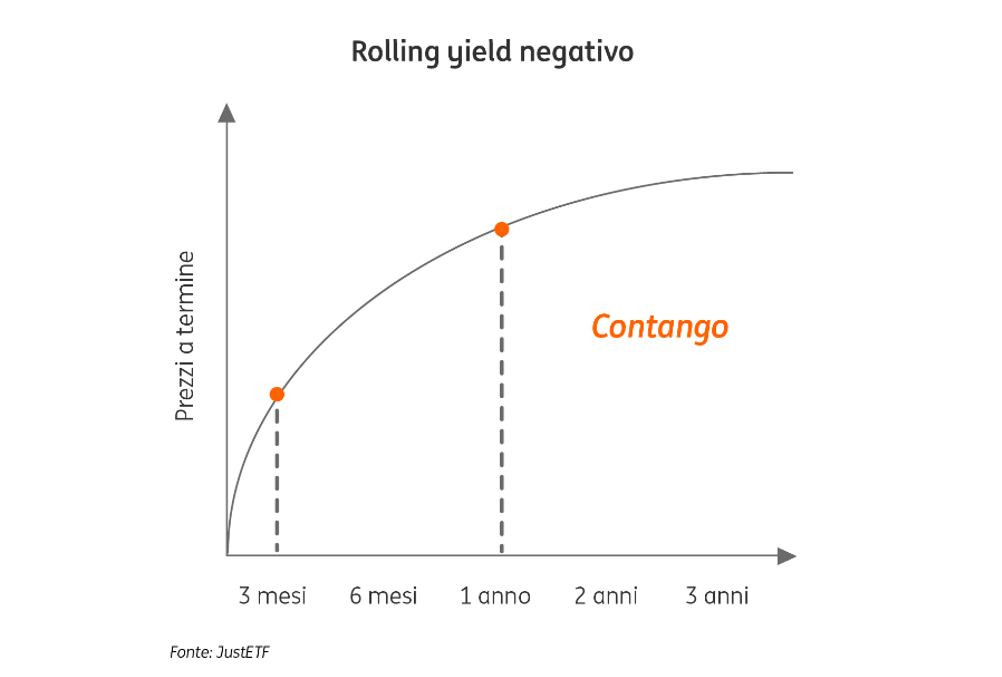

Due grafici per capire meglio. I due grafici qui sotto possono aiutarti a cogliere meglio questi concetti non proprio semplici. Nel primo, è evidente come i prezzi dei Futures della materia prima in esame aumentino a ogni scadenza: in questo caso, siamo davanti a un contango.

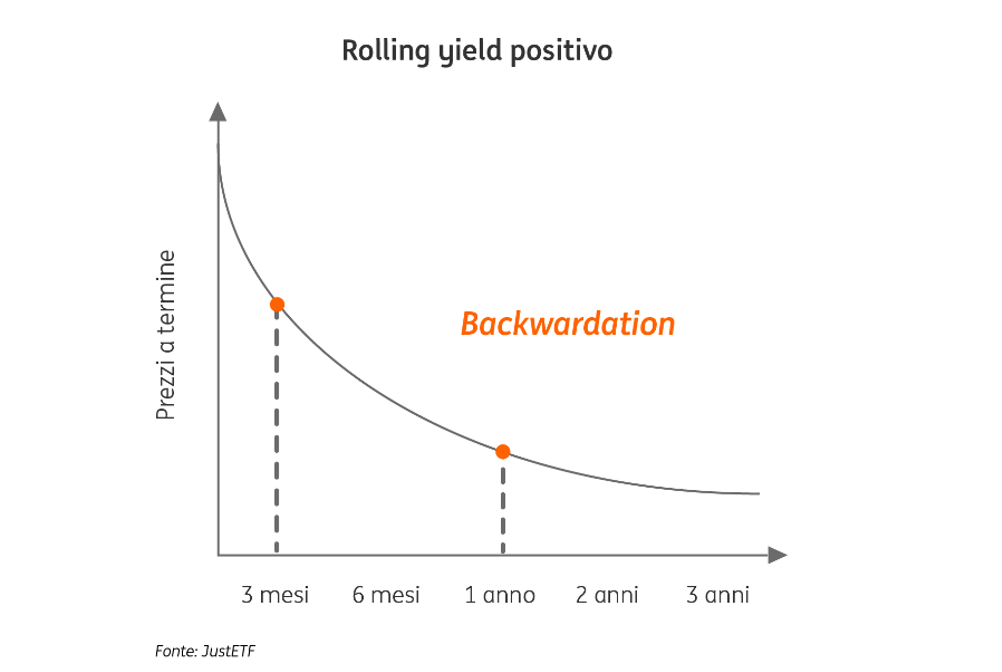

Nel secondo grafico, invece, vediamo come il prezzo cali a ogni scadenza: abbiamo quindi un rendimento roll positivo e una situazione di backwardation.

Il rendimento totale dell’investimento in Futures dipende anche da altri fattori. In particolare, dal movimento dei prezzi del sottostante e dal collateral yield, vale a dire dall’interesse sul valore delle garanzie collaterali. Come detto, anche il rolling yield è una componente importante da tenere in considerazione: ecco perché se investi in commodities tramite, per esempio, ETC devi porre attenzione al percorso che il prezzo segue. E avere almeno un’infarinatura su questi concetti di contango e backwardation

Per poter visualizzare i commenti devi accettare i cookie facoltativi, clicca qui per cambiare le tue impostazioni sui cookie.